Das Wichtigste zur Risikolebensversicherung und Steuern in Kürze

Die Frist für die jährliche Einkommenssteuererklärung rückt näher und Du fragst Dich, ob Deine Risikolebensversicherung steuerlich absetzbar ist? Oder: Du willst wissen, ob für eine Risikolebensversicherung Steuer bei der Auszahlung anfällt? Alles Wichtige rund um die Besteuerung der RLV kannst Du bei uns nachlesen.

Steuererklärung: Beiträge zur Risikolebensversicherung angeben

Der Beitrag zur Risikolebensversicherung ist steuerlich absetzbar. Allerdings nur bis zu einem gewissen Freibetrag. Dieser liegt für Arbeitnehmer bei 1.900 Euro und für Selbstständige bei 2.800 Euro. Der Freibetrag ist oftmals von den Beiträgen zur Kranken- und Pflegeversicherung ausgeschöpft, da diese zur selben Kategorie zählen. Diese Regelung gilt sowohl für gesetzlich als auch privat Versicherte. In Deiner Steuererklärung gibst Du die Risikolebensversicherung unter dem Punkt „Sonstige Vorsorgeaufwendungen“ an. Alles, was Du dafür benötigst, ist ein Nachweis über die gezahlten Beiträge. Bei gemeinsam veranlagten Partnern werden die jeweils geltenden Höchstbeträge addiert.

Auszahlung der Risikolebensversicherung: Diese Steuern fallen an

Auf die Auszahlung einer Risikolebensversicherung fällt keine Einkommensteuer an. Ob eine Erbschaftssteuer auf die Versicherungssumme der Risikolebensversicherung gezahlt werden muss, hängt von verschiedenen Faktoren ab:

- Höhe der Versicherungssumme

- Begünstigte Person(en)

- Freibeträge

Erbschaftssteuer auf Risikolebensversicherung: Freibeträge

Kommt es durch einen Todesfall zur Auszahlung der Risikolebensversicherung, kann eine Erbschaftssteuer fällig werden. Die Versicherungssumme der RLV zählt als Erbmasse – ebenso alles Weitere, was Du vererbst. Für die Erbschaftssteuer gelten bestimmte Freibeträge. Liegt die gesamte Erbmasse unter dem geltenden Höchstbetrag, ist die Versicherungssumme der Risikolebensversicherung steuerfrei. Außerdem richtet sich die Höchstgrenze nach dem Verwandtschaftsgrad: So bleibt beispielsweise für die Kinder eine höhere Erbmasse steuerfrei als für die Enkel der versicherten Person.

Verwandtschaftsgrad | Freibetrag (Stand 2023) | Steuerklasse |

|---|---|---|

Ehepartner und eingetragene Lebenspartner | 500.000 € | I |

Kinder, Stief- und Adoptivkinder | 400.000 € | I |

Enkelkinder | 200.000 € | I |

Eltern und Großeltern | 100.000 € | I |

Geschwister, Kinder der Geschwister, Stiefeltern, Schwiegerkinder, Schwiegereltern, geschiedene Ehepartner, Lebenspartner einer aufgehobenen Lebenspartnerschaft | 20.000 € | II |

| Alle übrigen Erben | 20.000 € | III |

Quelle: Paragrafen 15, 16 ErbStG (Stand: Mai 2024)

Risikolebensversicherung – Das ändert die Steuerklasse

Der Steuersatz für die Erbschaftssteuer hängt sowohl von der Gesamt-Erbmasse als auch der Steuerklasse der Bezugsberechtigten ab. Dabei spielt es keine Rolle, wie sich das Erbe zusammensetzt. Die Erbschaftssteuer auf eine Risikolebensversicherung kann daher unterschiedlich hoch ausfallen.

Wert Erbe | Steuerklasse I | Steuerklasse II | Steuerklasse III |

|---|---|---|---|

| 75.000 € | 7 % | 15 % | 30 % |

| 300.000 € | 11 % | 20 % | 30 % |

| 600.000 € | 15 % | 25 % | 30 % |

| 6.000.000 € | 19 % | 30 % | 30 % |

| 13.000.000 € | 23 % | 35 % | 50 % |

| 26.000.000 € | 27 % | 40 % | 50 % |

| über 26.000.000 € | 30 % | 43 % | 50 % |

Rechenbeispiel für die RLV von CosmosDirekt

Erklärvideo zum Thema Risikoabsicherung für Paare

Auszahlung der Risikolebensversicherung: Steuer senken

Um den Hinterbliebenen Kosten zu sparen, lohnt sich vor Vertragsabschluss ein Blick auf die Bedingungen, unter denen die Auszahlung der Risikolebensversicherung versteuert werden muss. Ehepartner und eingetragene Lebenspartner haben einen Vorteil bei der Besteuerung der Risikolebensversicherung. Bei der Einkommensteuer werden die Höchstbeträge für Partner zusammengerechnet. Auch der Freibetrag für die Erbschaftssteuer erhöht sich. Für alle anderen gibt es noch weitere Möglichkeiten: die Über-Kreuz-Versicherung und die verbundene Risikolebensversicherung.

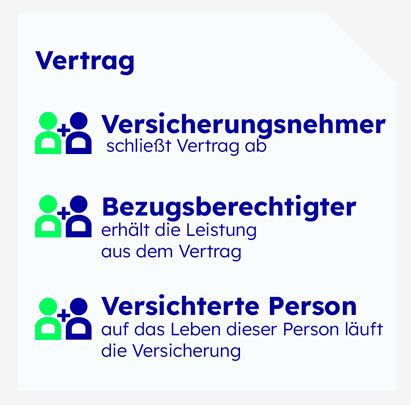

Über-Kreuz-Risikolebensversicherung: Steuer bei Auszahlung umgehen

Bei der Über-Kreuz-Versicherung schließen Ehepartner oder Lebenspartner jeweils einen eigenen Vertrag ab. In diesem Vertrag sind sie aber nicht selbst die versicherte Person, sondern der Partner. Das heißt: In Deinem Vertrag bist Du Versicherungsnehmer und Dein Partner ist die versicherte Person und umgekehrt. Diese Vertragsgestaltung der Risikolebensversicherung ist zwecks Steuern vor allem für unverheiratete Paare ratsam.

Die Über-Kreuz-RLV hat einen Vorteil: Sollte Dein Partner sterben, wird Deine Risikolebensversicherung an Dich selbst ausgezahlt. Erbschaftssteuer wird nicht fällig, da es sich um eine Versicherungsleistung und nicht um ein Erbe handelt.

- Zahlt der Versicherungsnehmer die Beiträge selbst vom eigenen Konto, gibt es mit dem Finanzamt keine Streitigkeiten um Steuern auf die Risikolebensversicherung.

- Erbschaftssteuer fällt nur dann an, wenn beide Partner gleichzeitig ableben. In diesem Fall erhalten die jeweiligen Erben die Summe aus der Risikolebensversicherung. Versteuern müssen die Hinterbliebenen die Auszahlung gemäß den üblichen Freibeträge.

Verbundene Risikolebensversicherung: Steuern minimieren

Bei der verbundenen Risikolebensversicherung – auch Risikolebensversicherung auf Gegenseitigkeit genannt – schließen zwei Partner einen gemeinsamen Vertrag ab. In diesem sind beide Versicherungsnehmer, Bezugsberechtigter und versicherte Person. Kommt es zum Todesfall eines Partners, erhält der andere als Hinterbliebener die Versicherungssumme. Mit der Erbschaftssteuer musst Du hierbei nur die Hälfte der ausgezahlte Summe der Risikolebensversicherung versteuern. Aber auch nur dann, wenn die Steuerfreibeträge überschritten werden. Ansonsten bleibt die Auszahlung der Risikolebensversicherung steuerfrei.

Für Ehepaare oder Lebenspartner mit Kindern empfiehlt sich die verbundene Risikolebensversicherung nicht. Denn kommt es zum Todesfall beider Partner, haben die Kinder lediglich Anspruch auf die einfache Versicherungssumme. Daher ist eine Absicherung mit zwei einzelnen Verträgen sinnvoller. Auf die ausbezahlte Summe der Risikolebensversicherung zahlen die Kinder bei Überschreiten der Freibeträge Erbschaftssteuer. Allerdings fällt auf die Auszahlung der Risikolebensversicherung keine Einkommenssteuer an.

Häufige Fragen zum Thema Steuern auf Risikolebensversicherung

Ja, die Beiträge zur Risikolebensversicherung lassen sich von der Steuer absetzen. Allerdings überschreiten oftmals die Beiträge zu Kranken- und Pflegeversicherung die zulässigen Höchstbeträge in der Einkommenssteuererklärung.

Die Beiträge zur Risikolebensversicherung sind von der Steuer absetzbar. Sie können als „sonstige Vorsorgeaufwendungen“ in der Einkommenssteuererklärung geltend gemacht werden.

Eine Risikolebensversicherung ist grundsätzlich einkommenssteuerfrei. Je nach Verwandtschaftsgrad und Freibetragsgrenze kann allerdings Erbschaftssteuer auf die Auszahlung der Risikolebensversicherung fällig werden.