Da Du weit weniger staatliche Rente bekommst, als Du während deiner Erwerbstätigkeit als Gehalt zur Verfügung hattest, ist es wichtig mit einer privaten Altersvorsorge zusätzlich vorzusorgen. So musst Du auch im Rentenalter nicht auf den gewohnten Lebensstandard verzichten und reduzierst Deine Versorgungslücke. Der Ratgeber bietet allgemeine Infos zur privaten Altersvorsorge. Produktdetails zu FlexInvest findest Du hier.

Der demografische Wandel

Steigende Lebenserwartung und sinkende Geburtenraten sorgen dafür, dass immer weniger Beitragszahler für immer mehr Rentner aufkommen müssen. Waren es 1960 noch zwölf Betragszahler für drei Rentner, so waren es 2010 noch sieben Beitragszahler. Heute stehen einem Altersrentner nur noch rund zwei Beitragszahler gegenüber.

Sinkende staatliche Rente

Das Rentenniveau bezeichnet das Verhältnis zwischen einer Standardrente und dem Durchschnittseinkommen der Erwerbstätigen im selben Jahr. Das Niveau ist in den vergangenen Jahren stark gesunken. Während es im Jahr 2000 noch bei 52,9 % lag, betrug es 2010 nur noch 51,6 %. Seit 2014 hat es sich bei etwa 48 % stabilisiert. Das bedeutet, dass insbesondere jüngere Generationen im Alter weniger staatliche Rente erhalten werden als ein Rentner heute. Durch den demografischen Wandel ist hier auch keine Veränderung zu erwarten.

Die Versorgungslücke besteht

Aufgrund der Veränderung der Rentensituation durch z.B. den demografischen Wandel ist es sicher, dass Du weit weniger staatliche Rente bekommst, als Du während Deiner Erwerbstätigkeit als Gehalt zur Verfügung hast. Es fehlt Dir somit Geld, das Du vor Deinem Renteneintritt hast und die Versorgungslücke ist da. Das bedeutet, dass Du ohne eine private Vorsorge beim Renteneintritt höchstwahrscheinlich auf Deinen gewohnten Lebensstandard verzichtest bzw. Abstriche machen musst. Das sollte Dir schon während Deiner Arbeitszeit klar sein.

Vor der Rente privat vorsorgen

Es macht also Sinn, währenddessen Du noch verdienst, einen Teil Deines Gehalts für Deine Altersvorsorge monatlich zu sparen und Deine gesetzliche Rente durch eine private Vorsorge zu ergänzen. So kannst Du bei einem längerem Zeitraum auch mit kleinen Sparbeiträgen Deine Versorgungslücke minimieren.

Für Deine private Altersvorsorge gibt es zahlreiche Möglichkeiten und es fällt oft schwer, eine Entscheidung zu treffen. Damit Du den Aufbau einer sicheren Altersvorsorge leichter überblicken kannst, hier ein kurzer Überblick. In Deutschland spricht man im Zusammenhang von der Altersvorsorge meist vom Drei-Schichten-Modell. Dieses Modell besagt, dass eine Altersvorsorge in drei Schichten untergliedert ist.

Das Drei-Schichten-Modell

1. Schicht: Basisversorgung

Durch die gesetzliche Rentenversicherung ist nur ein Teil Deines späteren Bedarfs abgedeckt. Neben der gesetzlichen Rentenversicherung und den berufsständischen Versorgungseinrichtungen zählt auch die freiwillige Basisrente (Rürup-Rente) dazu. Während der Beitragszahlung sind die Beiträge stufenweise steuerfrei, während der Rentenzahlung sind die Zahlungen allerdings steuerpflichtig (bis zu 100 %).

2. Schicht: Zusatzversorgung

Um Deine Versorgungslücke weiter zu schließen, bieten einige Unternehmen ihrem Arbeitnehmern eine betriebliche Altersvorsorge an. Zudem zählt auch die Riester-Rente zur Zusatzversorgung. Die Zusatzversorgung ist durch staatliche Zulagen bzw. Steuervorteile in der Beitragsphase begünstigt. Während der Rentenzahlung gilt die volle Steuerpflicht auf alle Zahlungen.

3. Schicht: Kapitalanlage

Um Deinen Lebensstandard im Alter zu halten, solltest du die Versorgungslücke mit einem Kapitalanlageprodukt komplett schließen - zum Beispiel mit einer Rentenversicherung. Im Gegensatz zu den anderen beiden Schichten bestehen hier keine staatlichen Förderungen. Aber es steuerlich begünstigte Varianten möglich.

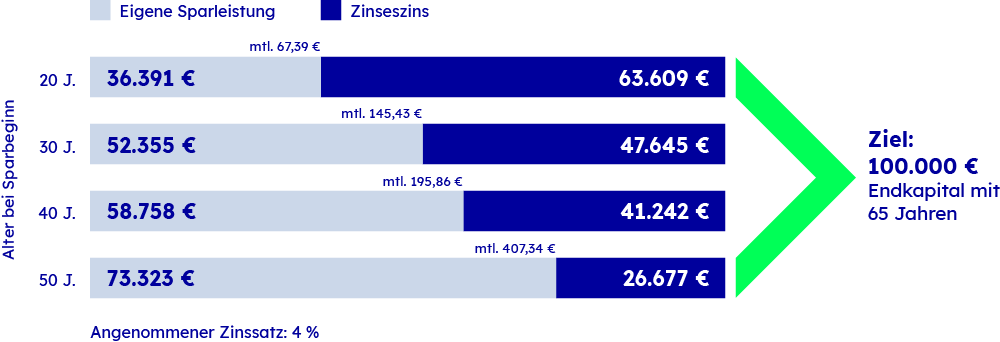

Früh einsteigen lohnt sich

Je früher Du mit Deiner privaten Altersvorsorge startest, desto besser. Denn so kannst du den Zinseszinseffekt optimal für Dich nutzen und müssen tatsächlich weniger Geld aufwenden, um am Ende der Einzahlungszeit auf eine hohe Summe zu kommen. Steigst Du später ein, muss hingegen weit mehr eingezahlt werden, um die gleiche Summe zu erreichen. Dennoch ist klar: Für die Altersvorsorge ist es nie zu spät. Auch wer im fortgeschrittenen Alter einsteigt – beispielsweise mit einer Altersvorsorge ab 50 – tut in diesem Moment genau das Richtige..

Fazit

Die private Altersvorsorge ist wichtig, da Veränderungen am Arbeitsmarkt die gesetzliche Rente schmälern. Dadurch entsteht eine Versorgungslücke, die Dich im Alter hart treffen kann. Nur Durch eine private Altersvorsorge kannst Du Deine Versorgungslücke schließen und im Alter Deinen Lebensstandard sichern.