10 Denkfehler, die Dich nicht vom Abschluss einer BU abhalten sollten

1. Ich bin zu jung für eine Berufsunfähigkeitsversicherung

Das stimmt nicht. Experten empfehlen sogar, spätestens zum Ende der Schulzeit eine Berufsunfähigkeitsversicherung abzuschließen. Der Grund: Jetzt stehen die Chancen am besten, einen guten und günstigen Tarif zu bekommen. Bei den meisten Jugendlichen bestehen noch keine Risiken, die die Versicherung teuer machen oder zu einer Ablehnung führen könnten. Generell gilt bei den meisten Versicherern: Je jünger, umso weniger kostet die Berufsunfähigkeitsversicherung. Berufseinsteiger haben das geringste Risiko berufsunfähig zu werden. Dennoch sollten sie es nicht unterschätzen; immerhin ist jeder neunte Erwerbsunfähige jünger als 40 Jahre.

2. Ich bin zu alt für eine Berufsunfähigkeitsversicherung

Mit dem Alter steigen zwar die Beiträge, aber der Abschluss einer Berufsunfähigkeitsrente macht dennoch meist Sinn. Denn auch mit 49 sind es noch 16 bis 18 Jahre bis zur gesetzlichen Altersrente. Die Erwerbsminderungsrente reicht bis dahin häufig nicht aus. Das Risiko berufsunfähig zu werden, steigt aber mit dem Alter. Ein Check bei der Versicherung gibt Aufschluss darüber, ob sich unter den gegebenen Voraussetzungen eine Versicherung noch lohnt.

3. Mein Beruf ist nicht gefährlich, ich sitze im Büro

Bei Berufsunfähigkeit denken viele zuerst an Berufe mit hoher körperlicher Belastung wie im Handwerk. Aber auch im Büro drohen Gefahren, die vielfach unterschätzt werden. So kann Bewegungsmangel zu Rückenproblemen führen. Die können im schlimmsten Fall in einer Berufsunfähigkeit enden. Öfter aber noch treten psychische Erkrankungen auf: Stress, Mobbing, Überforderung schaden der Seele. Immerhin jede dritte Berufsunfähige ist aufgrund einer psychischen Erkrankung aus dem Berufsleben ausgeschieden.

4. Die gesetzliche Erwerbsminderungsrente reicht aus

Viele, die keine Berufsunfähigkeitsversicherung abschließen, setzen immer noch auf eine gesetzliche Absicherung. Dabei gibt es die gesetzliche Rente für Berufsunfähige schon lange nicht mehr. Seit 2001 erhalten alle, die nach 1961 geboren wurden, lediglich eine Erwerbsminderungsrente. Und die fällt gering aus: Im besten Fall erhalten Betroffene ein Drittel ihres letzten Bruttogehalts. Hinzu kommt, dass nur rund die Hälfte der Anträge auf Erwerbsminderungsrente überhaupt Erfolg haben.

5. Ich habe ausreichend Geld auf der hohen Kante

Wurde wirklich so viel gespart? Wer beispielsweise heute mit 45 Jahren berufsunfähig wird, muss noch etwa 20 lange Jahre bis zur Rente überbrücken. Wenn die Ausgaben pro Monat etwa 1.500 Euro betragen, dann werden bis zum Eintritt in die Rente 360.000 Euro gebraucht. Eine ganz schön hohe Summe. Eine Berufsunfähigkeitsversicherung dagegen zahlt einen monatlichen festgelegten Betrag bis zum vereinbarten Alter aus.

6. Meine Unfallversicherung reicht zur Absicherung

Eine Unfallversicherung ist eine gute Sache. Allerdings geht eine Berufsunfähigkeit in den seltensten Fällen auf einen Unfall zurück, es sind gerade mal circa 7 Prozent. Überwiegend sind Krankheiten die Ursache für die Berufsunfähigkeit. Für die Folgen von Krankheiten kommt die Unfallversicherung, aber nicht auf.

7. Die gesetzliche Erwerbsminderungsrente wird reduziert, wenn ich Geld von der Berufsunfähigkeitsversicherung bekomme

Viele Berufstätige denken, dass ihre private Absicherung ihnen von der Erwerbsminderungsrente abgezogen wird. Das stimmt nicht. Angerechnet werden beispielsweise Erwerbseinkünfte, wenn ein Job aufgenommen wird.

8. Eine Berufsunfähigkeitsversicherung kann ich mir nicht leisten

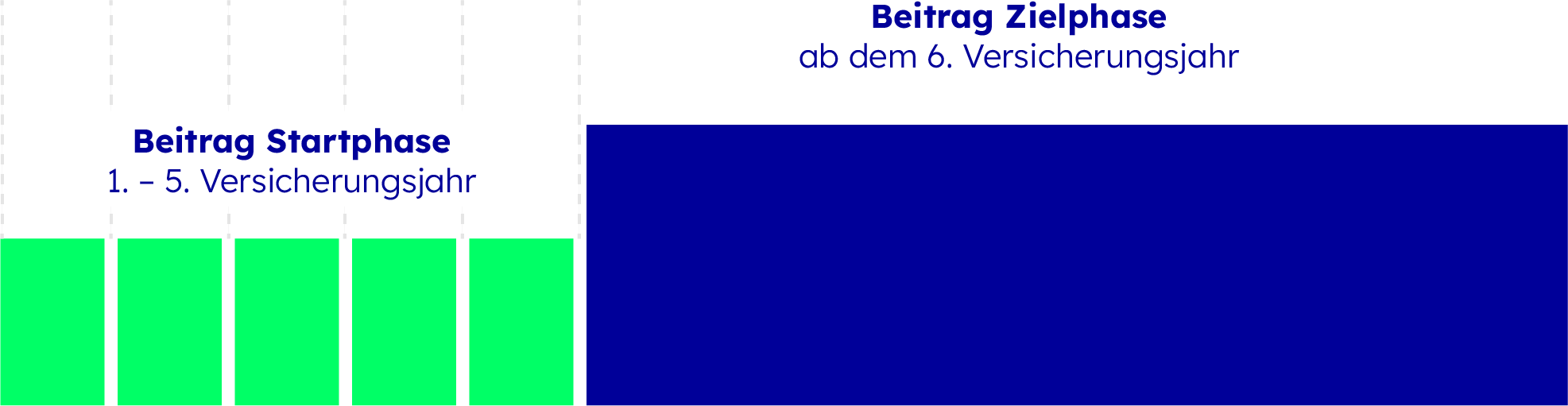

Die Kosten für eine Berufsunfähigkeitsversicherung sehen viele als Hürde. Dabei gibt es zahlreiche günstige Angebote. Jeder Berufstätige kann sich eine Versicherung nach seinen Möglichkeiten auswählen. Wer früh mit dem Versichern anfängt, profitiert zudem von günstigeren Tarifen. Und auch hier bietet sich Gestaltungsspielraum. Wer in jungen Jahren wenig verdient, kann mit niedrigen Beträgen starten. Bei der Berufsunfähigkeitsversicherung besteht meistens die Möglichkeit, die Leistung aufzustocken.

9. Die Berufsunfähigkeits- und die Kapital-Lebensversicherung sind aneinander gebunden

Die Kombination von Berufsunfähigkeits- und Kapital-Lebensversicherung war früher weit verbreitet. Heutzutage ist dies nicht mehr üblich. Gründe dafür sind die geringe Flexibilität, die hohen Beiträge sowie die niedrigen Zinsen am Kapitalmarkt.

Viele Versicherer bieten daher heutzutage Berufsunfähigkeitsversicherungen an. Und auch die Verbindung einer Berufsunfähigkeitsversicherung mit einer Risikolebensversicherung ist günstig für den Versicherten. Prüfe, was am besten zu Dir passt. Mehr Informationen findest Du in unserem Ratgeber Lebensversicherung mit Absicherung der Berufsunfähigkeit.

10. Ich muss Vorerkrankungen verschweigen, um Geld zu sparen

Wer an den Beiträgen sparen möchte, der sollte Angebote vergleichen, aber eines auf keinen Fall tun: Vorerkrankungen verschweigen. Denn wird ein Versicherungsnehmer aufgrund einer Vorerkrankung berufsunfähig, kann die Versicherung eine Auszahlung verweigern. Die Versicherung prüft vor jeglicher Auszahlung, ob alle Angaben stimmen. Entdeckt sie relevante Abweichungen zwischen den Angaben im Antrag und den ärztlichen Angaben, kann sie die Leistung kürzen oder sogar komplett streichen.