Das Wichtigste zur Altersvorsorge für Studenten in Kürze

Darum ist die private Rentenversicherung für Studenten wichtig

Die gesetzliche Rente reicht im Alter längst nicht mehr aus, um Deinen heutigen Lebensstandard zu erhalten. Um gut zu leben, benötigst Du etwa 80 Prozent Deines letzten Gehalts. Aktuell deckt die gesetzliche Rente aber nur etwa 48,15 Prozent ab. Bei einem letzten Gehalt von 2.500 Euro entspricht das etwa 1.200 Euro Rente. Je früher Du anfängst, Dich um Deine Altersvorsorge zu kümmern, desto länger ist die Ansparphase. Auch die Wahrscheinlichkeit, mit dem Renteneintritt von größeren Auszahlungen zu profitieren, steigt.

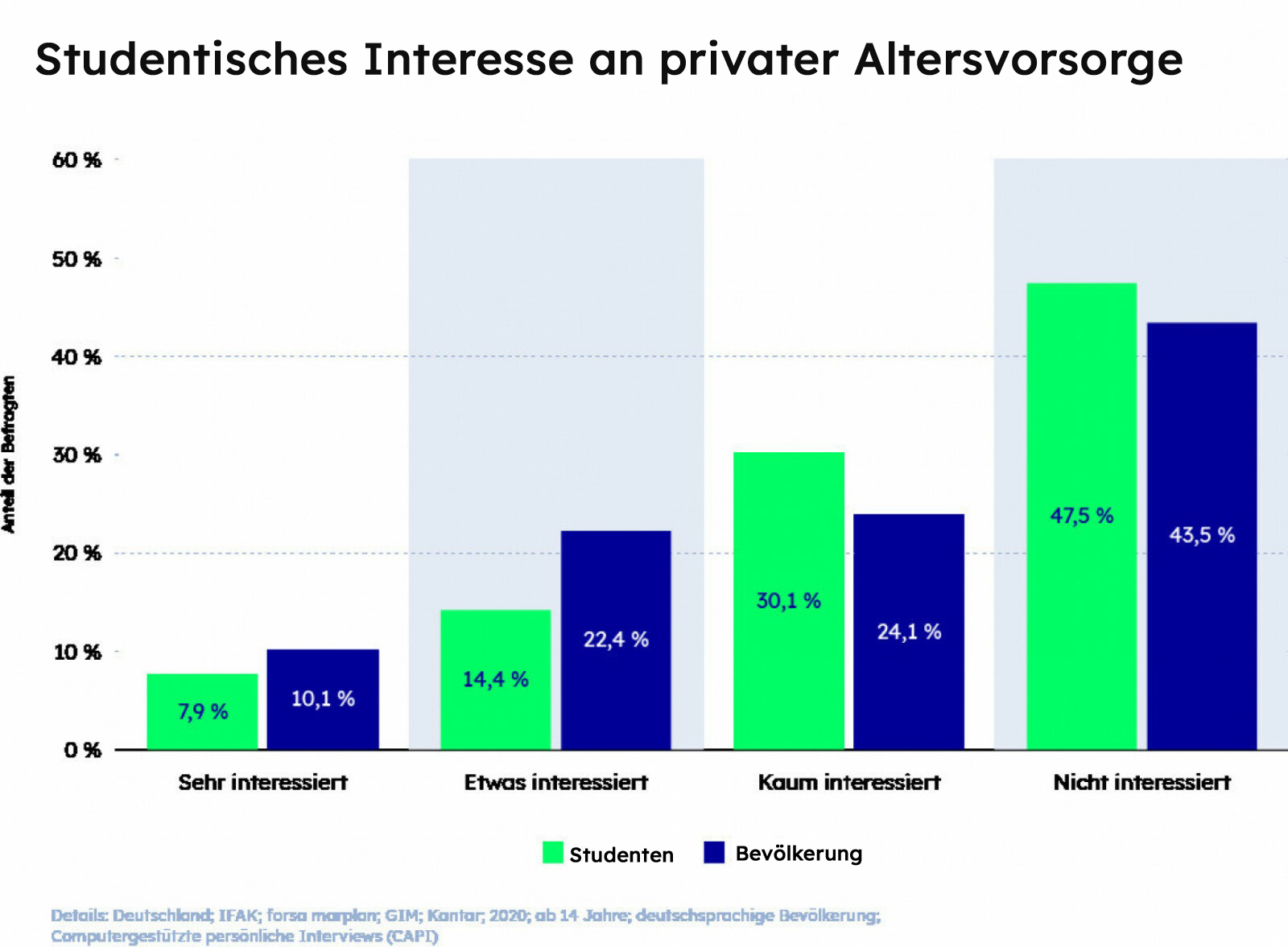

Doch Geld anlegen als Student ist nicht immer einfach. Da Dein Budget in dieser Lebensphase äußerst knapp ist, stellt die Altersvorsorge als Student eine finanzielle Herausforderung dar. Verschiedene Umfragen fanden heraus, dass sich immer noch zu wenige junge Menschen mit dem Thema private Altersvorsorge auseinandersetzen. Tipps zum Vermögensaufbau sind deshalb vor allem in den ersten Jahren der Altersvorsorge unerlässlich. Es gibt verschiedene Möglichkeiten der frühen Einzahlung in eine Rentenversicherung – auch für Studenten.

3-Schichten-Modell der Altersvorsorge mit wenig Geld umsetzen

Viele vergessen, dass es neben der gesetzlichen Rentenversicherung weitere Altersvorsorgeprodukte gibt. Ein Blick auf das 3-Schichten-Modell der Altersvorsorge zeigt, dass Du neben der gesetzlichen Rente auch in staatlich geförderte Produkte oder solche investieren kannst, die von Deinem Arbeitgeber bezuschusst werden. Als Altersvorsorge für Studenten eignen sich vor allem Vorsorgeprodukte der zweiten Schicht, da Du von steuer- und sozialabgabefreien Gehaltsanteilen profitierst. Da nicht jede studentische Tätigkeit neben Deinem Studium gleichwertig anzurechnen ist, muss zwischen den verschiedenen Beschäftigungsarten unterschieden werden.

Entscheidender Faktor Zeit

Die zeitlichen Vorteile eines frühen Ansparbeginns liegen auf der Hand:

- Lange Ansparphase:

Studienzeiten werden ab dem 17. Lebensjahr als Anrechnungszeiten bei der gesetzlichen Rente berücksichtigt – maximal 8 Jahre. Diese Zeiten erhöhen zwar nicht Deine Rente, zählen aber als Wartezeit, z. B. für die 35 Jahre Versicherungszeit für eine Rente mit 63 Jahren. - Zinseszinseffekt:

Du erhältst auf Deine erwirtschafteten Zinsen einer Geldanlage Zinsen. Dein Vermögen wächst dadurch exponentiell, je länger es angelegt ist. Selbst kleine Beträge, die Du früh investierst, können durch den Zinseszinseffekt über Jahrzehnte hinweg erheblich anwachsen. - Geringe Beitragshöhe:

Der Zinseszinseffekt ermöglicht die Einzahlung kleinerer Beträge. Sparst Du nur wenig, aber kontinuierlich und über einen langen Zeitraum, profitierst Du davon mehr als mit größeren Beträgen, die Du erst mit Eintritt ins Berufsleben zur Seite legst. - Flexibilität:

Ein früher Start ermöglicht es Dir, auch in turbulenten Zeiten an Deiner Anlagestrategie festzuhalten. Investierst Du in Fonds oder ETFs, kannst Du Börsenschwankungen oder wirtschaftliche Krisen über einen langen Anlagezeitraum besser ausgleichen. - Langfristige, diversifizierte Planung:

Je mehr Zeit Dir zum monatlichen Sparen zur Verfügung steht, desto breiter kannst Du Deine Anlagestrategie streuen. Es bleibt Raum für renditestarke, aber auch risikoreichere Investments, die langfristig höhere Gewinne versprechen.

Einzahlung in die gesetzliche Rentenversicherung

Solange Du Vollzeit studierst und neben dem Studium nicht arbeitest, zahlst Du in der Regel nicht in die gesetzliche Rentenversicherung ein. Das ändert sich, sobald Du eine der folgenden Tätigkeiten beginnst:

- Minijob/Dauerbeschäftigung mit weniger als 538 Euro Verdienst pro Monat

- Minijob/Dauerbeschäftigung mit mehr als 538 Euro Verdienst pro Monat

- Befristete Beschäftigung

- Bezahltes oder unbezahltes Praktikum

Ab dann giltst Du als versicherungspflichtig. Du zahlst Beiträge an die Deutsche Rentenversicherung und erwirbst Rentenansprüche. Beitragshöhe und -anteil unterscheiden sich je nach Beschäftigungsverhältnis. Abhängig davon, wie viel Du verdienst, wie viele Stunden Du pro Woche arbeitest und wie viel Geld Du für Deine Rente beiseitelegen kannst, solltest Du Deine Nebentätigkeit wählen.

Dauerbeschäftigung unter 538 Euro im Monat

Eine dauerhafte Beschäftigung mit einem Verdienst von maximal 538 Euro im Monat gilt als Minijob. Seit dem 1. Januar 2013 unterliegen diese der Versicherungspflicht in der Rentenversicherung. Damit gehen diese Vorteile einher:

- Vollwertige Beitragszeiten für die Rente

- Anspruch auf eine Präventionsleistung, eine medizinische oder berufliche Rehabilitation

- Unmittelbare Förderberechtigung bei der Riester-Rente

Du profitierst bei der Altersvorsorge als Student von kleineren Beiträgen zur Rentenversicherung als üblich. So ist Dein Arbeitgeber gesetzlich verpflichtet, 15 Prozent Deines Bruttoverdiensts als Beitrag zu zahlen. Du zahlst nur die Differenz zum normalen Beitragssatz. Dieser beträgt zurzeit 18,6 Prozent. Die Rentenversicherung bei Werkstudenten lohnt sich, da Du lediglich einen Eigenanteil von 3,6 Prozent Deines Bruttogehalts einzahlen musst. Zur Krankenversicherung zahlt der Arbeitgeber einen Pauschalbeitrag von 13 Prozent, jedoch nicht, wenn Du privat krankenversichert bist.

Bei Minijobs in Privathaushalten zahlt der Arbeitgeber je fünf Prozent für Deine Kranken- und Rentenversicherung, während Du 13,6 Prozent in die Rentenversicherung einzahlen musst. Wichtig: Die Lohnsteuerpauschale von zwei Prozent können Arbeitgeber an Dich weitergeben.

Dauerbeschäftigung über 538 Euro im Monat

Verdienst Du mehr als 538 Euro im Monat, bleibst Du kranken-, pflege- und arbeitslosenversicherungsfrei, solange Dein Studium Vorrang hat. Du darfst jedoch nicht mehr als 20 Stunden pro Woche arbeiten. Das sogenannte Werkstudentenprivileg bietet Studierenden eine finanzielle Entlastung bei der Altersvorsorge und gleichzeitig die Möglichkeit, Berufserfahrung zu sammeln, ohne das Studium zu stark zu beeinträchtigen.

Bei einem Verdienst über 538 Euro besteht Versicherungspflicht in der Rentenversicherung – auch für Werkstudenten. Du und Dein Arbeitgeber müssen jeweils die Hälfte des normalen Beitragssatzes – also 9,3 Prozent – in die Rentenversicherung einzahlen, wenn Dein Bruttoverdienst über 1.300 Euro liegt.

Bedenke: Übersteigt Deine Arbeitszeit 20 Stunden pro Woche und tritt Dein Studium dadurch in den Hintergrund, bist Du sozialversicherungspflichtig. Arbeitest Du nur in den Semesterferien voll, bleibt der Status Deines Studiums davon unberührt.

Aushilfsjob

Gehst Du einem Aushilfsjob nach, bist Du versicherungs- und beitragsfrei. Bei mehreren wirst Du jedoch rentenversicherungspflichtig. Die Befristung der Tätigkeit muss von Anfang an feststehen und darf maximal drei Monate oder 70 Arbeitstage pro Kalenderjahr betragen, unabhängig vom Verdienst.

Bei mehreren kurzfristigen Aushilfsjobs über einen längeren Zeitraum teilst Du Dir den Rentenversicherungsbeitrag von 18,6 Prozent mit Deinem Arbeitgeber. Arbeitest Du in den Semesterferien länger als drei Monate, bist Du rentenversicherungspflichtig und musst Pflichtbeiträge zahlen. Diese Regelung gilt nicht für andere Sozialversicherungen, wenn die Beschäftigung maximal zwei Wochen über die Semesterferien hinaus andauert und nur ausnahmsweise vorkommt.

Übst Du einen Aushilfsjob für mehr als drei Monate oder 70 Tage im Jahr aus, musst Du Rentenversicherungsbeiträge zahlen. Beiträge zur Kranken-, Pflege- und Arbeitslosenversicherung fallen an, wenn die Aushilfsjobs (jeweils über 20 Stunden pro Woche) 26 Wochen im Jahr überschreiten. In diesem Fall bist Du sozialversicherungspflichtig. Weitere Informationen zur Krankenversicherungspflicht für Studenten erhältst Du bei Deiner Krankenkasse.

Zeitliche Begrenzung | Arbeitszeit | Rentenver- | Übrige Sozialversicherungen |

|---|---|---|---|

| 3 Monate (70 Arbeitstage) | unbegrenzt | - | - |

| > 3 Monate (im Semester) | unbegrenzt | ||

| > 3 Monate (in den Semesterferien) | unbegrenzt | - |

Praktikum

Ein Praktikum ist in der Regel immer sozialversicherungspflichtig. Praktika, die im Rahmen Deines Studiums erfolgen, werden jedoch anders behandelt.

- Vorgeschriebenes Zwischenpraktikum:

Absolvierst Du ein Praktikum, das in Deiner Prüfungsordnung vorgeschrieben und damit verpflichtend ist, bist Du im Sinne der Sozial- und Rentenversicherung versicherungsfrei, unabhängig von Wochenarbeitszeit und Verdienst. - Freiwilliges Zwischenpraktikum:

Ein freiwilliges Praktikum im Studium mit einem Verdienst von bis zu 538 Euro im Monat gilt als Minijob – egal, wie viel Du pro Woche arbeitest. Dein Arbeitgeber übernimmt in diesem Fall die Krankenversicherungs-Pauschalbeiträge, es sei denn, Du bist privat krankenversichert. Bei einem Verdienst über 538 Euro solltest Du eine Beratung in Anspruch nehmen. - Praktikum vor oder nach dem Studium:

Ein vorgeschriebenes Praktikum vor oder nach dem Studium ist sozialversicherungspflichtig, auch bei Geringfügigkeit (max. zwei Monate oder bis zu 538 Euro Verdienst im Monat). Es gilt als betriebliche Berufsbildung, wodurch die Versicherungsfreiheit als Student geringfügiger Beschäftigungen nicht greift.

Betriebliche Altersvorsorge (bAV)

Bei dieser Vorsorgeart wird ein Teil Deines Lohns steuerfrei in eine Pensionskasse eingezahlt und Du erhältst später eine Betriebsrente. Seit 2018 sind Unternehmen verpflichtet, Dich dabei finanziell zu unterstützen.

Die betriebliche Altersvorsorge ist eine wichtige Säule der Altersvorsorge in Deutschland, auf die Du als Arbeitnehmer einen Rechtsanspruch hast. Ein Teil Deines Gehalts wird steuer- und sozialabgabenfrei in einen der unterschiedlichen Durchführungswege eingezahlt:

- Direktzusage

- Unterstützungskasse

- Direktversicherung

- Pensionskasse

- Pensionsfonds

Zahlungen des Arbeitgebers zur betrieblichen Altersvorsorge sind in der Sozialversicherung bis zum Betrag von 3.624 Euro jährlich beitragsfrei. Für die Steuer gilt der Freibetrag von 7.248 Euro jährlich.

Tipp: Da es sich bei dem Höchstbetrag um einen Jahresbetrag handelt, kann dieser im Fall eines Arbeitgeberwechsels erneut in Anspruch genommen werden. Laut einer Studie1 interessieren sich 20-29-Jährige verglichen mit allen Altersgruppen noch immer am wenigsten für die betriebliche Altersvorsorge. Weil Dein Arbeitgeber bei dieser Vorsorgeart Zuzahlungen leistet, ist das Produkt vor allem für Studenten interessant.

Private Altersvorsorge

Als Student empfiehlt es sich, frühzeitig mit der privaten Altersvorsorge zu beginnen, da Du während des Studiums keine hohen gesetzlichen Rentenansprüche aufbaust. Du hast zwei Möglichkeiten:

- Private Rentenversicherung

- Riester-Rente

Eine private Rentenversicherung wird nicht staatlich gefördert, bietet Dir als Student aber die Möglichkeit, Dein Geld flexibel anlegen zu können. Dein angespartes Kapital wird später als monatliche Rente oder Einmalzahlung ausgezahlt, wobei die Rente größtenteils steuerfrei ist. Es gibt drei Varianten der privaten Rentenversicherung:

- Klassische Rentenversicherung

- Fondsgebundene Rentenversicherung

- Hybride Rentenversicherung

Die klassische Rentenversicherung bietet nur einen geringen Garantiezins. Für Studenten sind fondsgebundene oder hybride Rentenversicherungen vorteilhafter, da sie vom langfristigen Wachstum der Aktienmärkte profitieren können. Hierbei wird das Geld in Wertpapierfonds investiert, was potenziell höhere Renditen ermöglicht. Die genaue Höhe hängt jedoch von der Wertentwicklung der besparten Fonds ab und lässt sich daher nicht genau voraussagen.

Als Student die Riester-Rente finanzieren

In die Riester-Rente als Student einzuzahlen ist möglich, wenn Du eine sozialversicherungspflichtige Beschäftigung ausübst und in die gesetzliche Rentenversicherung einzahlst. Größter Vorteil beim Besparen der Riester-Rente als Student sind staatliche Zulagen und Steuervorteile. Während des Studiums kannst Du 175 Euro Grundzulage pro Jahr erhalten, wenn Du den Mindesteigenbetrag vom rentenversicherungspflichtigen Einkommen des Vorjahrs in Höhe von 4 Prozent in einen Riester-Vertrag einbezahlt hast. Ohne regelmäßiges Einkommen reicht ein monatlicher Mindesteigenbetrag von 5 Euro, um die volle Förderung zu erhalten. Berufseinsteiger unter 25 Jahren erhalten im ersten Jahr eine zusätzliche Grundzulage von 200 Euro.

Tipps, um die Vor- und Nachteile der privaten Rentenversicherung zu verstehen

- Sparen ist eine gute Sache. Investiere aber kein Geld, das Dir an anderer Stelle wieder fehlt. Begleiche zuerst aufgenommene Studienkredite oder BAföG-Schulden, bevor Du Beiträge zur Altersvorsorge zahlst.

- Vor Abschluss einer privaten Altersvorsorge solltest Du auch an eine Haftpflicht-, Unfall- und Krankenversicherung denken. Diese schützen Dich im Krankheitsfall oder nach einem Unfall, da Deine finanziellen Reserven im schlimmsten Fall schnell aufgebraucht sein können.

Gerade als Student fragst Du Dich bestimmt, wie viel Sparen im Monat sinnvoll ist. Überlege Dir genau, wie viel Geld Du monatlich benötigst, um Deine Grundbedürfnisse zu decken und Deine Wünsche zu realisieren. Alles darüber hinaus ist Geld, das Du z. B. in Deine Altersvorsorge investieren kannst. Wichtig: Lege Dir immer ein finanzielles Polster für Notfälle zurück.

Häufige Fragen zur Altersvorsorge für Studenten

Aufgrund der demografischen Entwicklung und unsicherer Rentenhöhen ist eine Altersvorsorge für Berufseinsteiger und Studenten ratsam. Obwohl viele Studenten kein hohes Einkommen haben, profitieren sie langfristig von frühzeitigen Einzahlungen durch den Zinseszinseffekt. Da sich der Berufseinstieg durch das Studium verzögert, reduziert sich die Renteneinzahlung, was die Rentenansprüche verringert. Eine frühe Vorsorge bietet garantierte Leistungen, steuerliche Vorteile und flexible Auszahlungsoptionen. Das hilft dabei spätere Einkommenslücken zu schließen.

Ja, als Werkstudent musst Du abhängig von der Beschäftigungsart Beiträge zur Rentenversicherung zahlen. Im Unterschied zu Minijobs, die eine spezielle Regelung mit einem pauschalen Arbeitgeberanteil und einem optionalen Arbeitnehmeranteil haben, sind Werkstudenten regulär rentenversicherungspflichtig. Durch die Zahlung in die Rentenversicherung erwirbst Du Rentenanwartschaften , die später zu einer höheren Rente führen können.

Als Werkstudent profitierst Du von der Befreiung der Versicherungspflicht und vergünstigten Beiträgen. Du musst nicht in die Kranken-, Pflege- und Arbeitslosenversicherung einzahlen, wenn Du maximal 20 Stunden pro Woche arbeitest und Dein Verdienst eine bestimmte Grenze nicht überschreitet. Bis zum Alter von 25 Jahren kannst Du kostenfrei in der Krankenversicherung Deiner Eltern mitversichert sein. Die Rentenversicherungsbeiträge liegen je nach Verdienst zwischen 3,6 und 9,35 Prozent.

Deine während des Studiums begonnene Altersvorsorge kann in der Regel problemlos fortgeführt werden. Oftmals steigen die Beiträge, da sie an Dein gestiegenes Einkommen angepasst werden. Es ist wichtig, Deine bestehenden Verträge zu überprüfen und gegebenenfalls auf die neue Lebenssituation anzupassen, um weiterhin optimal für das Alter vorzusorgen.

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.

Artikel teilen

-

1

Deutsches Institut für Altersvorsorge (DIA). Online-Recherchen zur Altersvorsorge – Wer plant was und vor allem wann? in Kooperation mit der Online-Plattform finanzen.de. Veröffentlicht am 27. Oktober 2022. https://www.dia-vorsorge.de/wp-content/uploads/2022/10/DIA-Studie_Finanzen.de_Webfassung_Final.pdf

Zurück zum Text