Das Wichtigste zu Dachfonds in Kürze

Qualität garantiert: Unsere Inhalte durchlaufen mehrere Qualitätschecks und werden nicht von einer KI erstellt.

Mehr erfahren

Was sind Dachfonds?

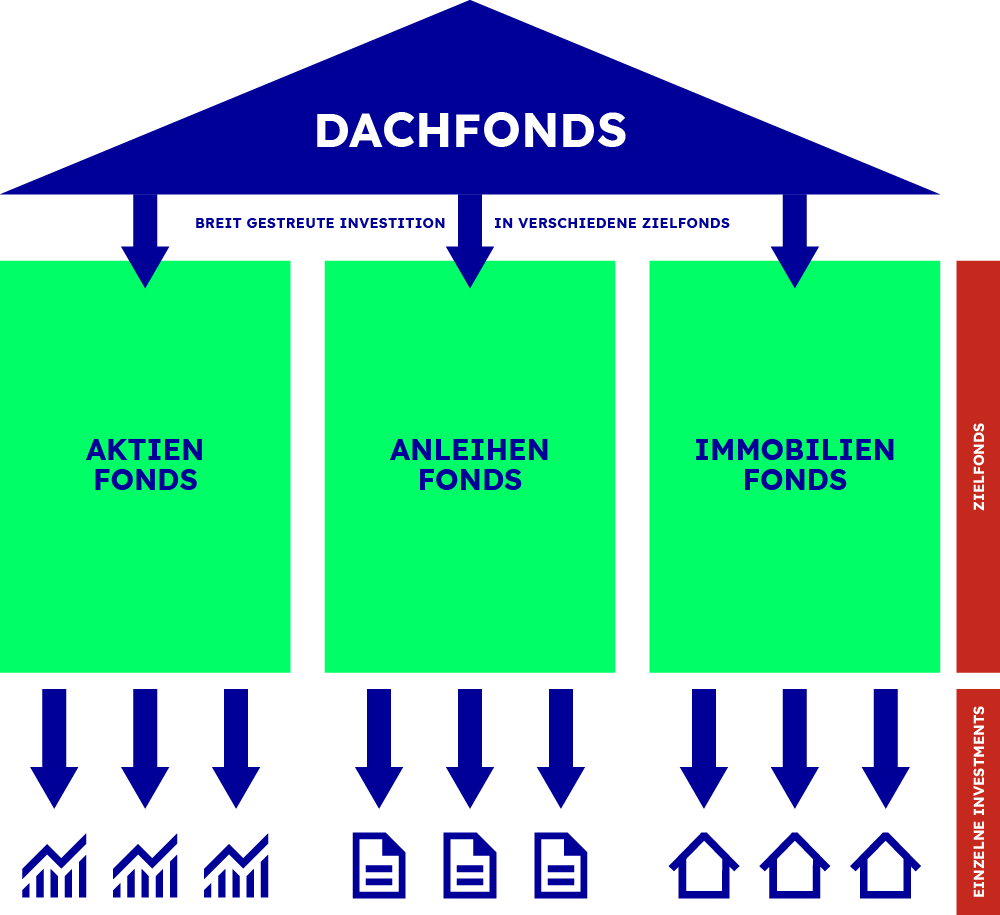

Dachfonds sind aktiv gemanagte Fonds, die nicht in einzelne Wertpapiere, sondern ausschließlich in andere Fonds oder in ETFs investieren. Viele Anleger bündeln ihr Kapital in einem Anlagetopf, das ein Fondsmanager in einen entsprechenden Fonds investiert. Im Gegenzug dafür erhalten sie Anteilscheine. Dachfonds bilden ein Dach über den sogenannten Zielfonds, in den sie investieren. Das können Aktien-, Renten-, Immobilien-, Misch- oder Private-Equity-Fonds sein. Diese werden ebenso aktiv verwaltet, mit Ausnahme von ETFs.

Dachfonds ermöglichen Dir eine breite Risikostreuung. Du profitierst von der Bequemlichkeit, durch eine einzige Investition in mehrere Zielfonds zu investieren. Meistens sind Dachfonds offene Investmentfonds, in die jeder investieren, Anteile nachkaufen und verkaufen kann.

So funktionieren Dachfonds im Detail

Prinzipiell funktionieren Dachfonds genauso wie reguläre Fonds, mit einer Ausnahme: Sie investieren nicht direkt in einzelne Wertpapiere, sondern in andere Fonds oder ETFs. Die Auswahl der Zielfonds bestimmt gleichzeitig die Anlagestrategie eines Dachfonds. Seine Investitionen werden durch § 196 des Kapitalanlagegesetzbuchs (KAGB) in vier Punkten festgehalten:

- Ein Zielfonds darf maximal 20 Prozent des Dachfonds-Vermögens ausmachen.

- Dachfonds dürfen höchstens 10 Prozent eines Zielfonds-Volumens investieren.

- Investitionen in andere Dachfonds sind unzulässig.

- Dachfonds dürfen nicht in geschlossene Fonds oder risikoreiche Spezialfonds investieren.

Die erzielte Rendite eines Dachfonds wird ins Fondsvermögen reinvestiert und kann so einen Zinseszinseffekt bewirken.

Für wen eignen sich Dachfonds?

Aufgrund ihrer sehr breiten Zusammensetzung und der Möglichkeit, durch eine einzige Investition in viele verschiedene Assetklassen zu investieren, sind Dachfonds sinnvoll für verschiedene Anlagestrategien:

- Wenn Du ein eher konservativer Anleger bist, ist ein Dachfonds mit einer Aktienquote von maximal 30 Prozent eine gute Wahl. Den entsprechenden Anteil findest Du im Fondsprospekt der Fondsgesellschaft oder des Fondsanbieters.

- Setzt Du lieber auf ein ausgewogenes Chance-Risiko-Profil, solltest Du einen Dachfonds mit bis zu 50 Prozent Aktien wählen.

Dynamisch orientierte Sparer bevorzugen Fonds, die über 10 Prozent Aktien enthalten und in dynamische Märkte wie Schwellenländer investieren.

Dachfonds anhand von Risikoklassen bewerten

Der Risikograd eines Dachfonds hängt von mehreren Faktoren ab. Investiert er in schwankungsarme Zielfonds, wie Rentenfonds mit Staatsanleihen, ist sein Risiko eher gering. Wird dagegen in unbeständige, hochspekulative Assetklassen investiert, z. B. in Rohstoffe, mindert das die Renditechancen.

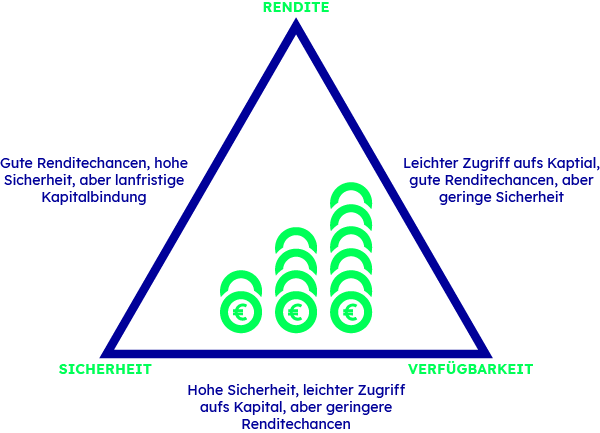

Konventionelle Geldanlagen wie Fonds, Aktien und Derivate lassen sich in sieben Risikoklassen einteilen, die von niedrigem zu hohem Risiko reichen. Diese Klassen sind eng mit der Renditeerwartung verknüpft: Weniger Risiko bedeutet geringere Renditechancen. Die Einteilung orientiert sich am magischen Dreieck der Geldanlage, das die Dimensionen Sicherheit, Rendite und Liquidität umfasst. Bei der Betrachtung der Risikoklasse eines Anlageprodukts liegt der Fokus auf Rendite und Sicherheit.

Risikoklasse 1: Hohe Sicherheit

Finanzprodukte der Risikoklasse 1 sind die sichersten Geldanlagen. Darunter fallen Sparbriefe, Tages- und Festgeld oder Bausparverträge. Sie bieten jedoch nur geringe Renditen. Je nach Zinslage leidet Dein Vermögen mit solchen Geldanlagen häufig unter einem Null- oder Strafzins. Durch die Inflation verliert Dein Geld an Wert und Kaufkraft. Die geringen Renditen können den Schwung Deines Gelds nicht auffangen.

Risikoklasse 2: Sicherheitsorientiert

Hierzu zählen konventionelle Kapital-Lebensversicherungen, offene Immobilienfonds und Rentenfonds mit hoher Bonität, die z. B. in Staatsanleihen investieren. Wenn Du eher sicherheitsbewusst investierst, aber bereit bist, einen gewissen Risikograd einzugehen, eignen sich Fonds dieser Klasse am besten dafür.

Risikoklasse 3: Konservativ sicherheitsorientiert

Mischfonds, Anleihen mit guter Bonität oder festverzinsliche Wertpapiere bieten Dir eine erwartbare Rendite bei gleichzeitiger Sicherheit.

Risikoklasse 4: Solide ertragsorientiert

Geldanlagen der Risikoklasse 4 sind nicht länger als sicherheitsorientiert einzustufen und fokussieren sich zunehmend auf die Rendite. Mit einem Investment gehst Du ein mittleres Risiko für höhere Renditen ein. Dazu zählen Fonds wie ETFs, Aktienfonds und Einzelaktien, die neben Emittentenrisiko auch Kurs- und Währungsrisiken bergen.

Risikoklasse 5: Konservativ wachstumsorientiert

Die dritthöchste Risikoklasse zielt auf hohe Renditen bei hoher Risikobereitschaft ab. Anlageprodukte dieser Klasse sind z. B. Aktien aus Drittländern, Währungsanleihen mittlerer Bonität oder OTC-Aktien.

Risikoklasse 6: Wachstumsorientiert und spekulativ

Eine solche Investition bietet Dir hohe Ertragschancen. Gleichzeitig bergen solche Geldanlagen aber auch das Risiko hoher Wertschwankungen. Dazu gehören ertragsorientierte Aktienfonds, Optionsscheine und Dividenden-Fonds. Anleger müssen mit hohen Verlusten bis hin zum Totalverlust rechnen.

Risikoklasse 7: Spekulativ

Investiere nur in derartige Anlageprodukte, wenn Du ein erfahrener Anleger bist. Solche spekulativen Investments sind mit einem hohen Risiko verbunden, das zu Totalverlust führen kann. Oft handelt es sich dabei um Hedge-, Branchen- oder Drittländerfonds.

Risikoabwägung bei Dachfonds

Neben der allgemeinen Risikoeinschätzung gemäß der offiziellen Risikoklassen laut Fondsprospekt hängt das Dachfonds-Risiko von weiteren Faktoren ab. Achte bei Deiner Einschätzung vor allem auf Folgendes:

- Fondsmanagement

Das Fondsmanagement spielt bei der Risikobewertung eines Dachfonds eine wichtige Rolle. Handeln die Fondsmanager nicht im Sinne der Anleger und wählen falsche Zielfonds aus, kann das verfehlte Renditeziele und Kursverluste zur Folge haben. - Fondsmanagement der Zielfonds

Wenn ein Dachfonds in aktive Fonds statt passive ETFs investiert, hängt der Erfolg auch vom Management der Zielfonds ab. Deshalb solltest Du nicht nur die Dachfonds-Performance, sondern auch die der einzelnen Zielfonds genauer betrachten. - Verpflichtungen des Fondsmanagements

Aus Kosteneffizienzgründen, besserem Zugang zu Informationen und Synergien verschiedener Anlageprodukte kann das Fondsmanagement eines Dachfonds möglicherweise in Produkte derselben Gesellschaft investieren. Das kann problematisch werden, wenn dadurch unabhängige Entscheidungen beeinträchtigt werden. Prüfe deshalb, ob Fondsmanager Zielfonds mit hoher Wertentwicklung oder nur eigene Produkte ausgewählt haben. - Zielfonds

Das Risiko und die Dachfonds-Performance hängen von den Zielfonds ab, in die er investiert. Während Du mit Aktienfonds ein hohes Risiko eingehst, ist dieses bei Anleihenfonds geringer. Die Risiken eines Zielfonds und ihre Gewichtung bestimmen das Gesamtrisiko des Dachfonds.

Dachfonds: Vor- und Nachteile

1. Vorteil: Breite Diversifikation

Dachfonds bieten eine breitere Diversifikation als einzelne Investmentfonds. Das erreichen sie, indem die Investitionen über mehrere

- Fondsmanager,

- Regionen,

- Branchen,

- Anlagestrategien und

- Auflagejahre

verteilt werden. Das minimiert das Risiko eines Totalverlusts und ermöglicht eine breite Streuung auch mit kleinen Investitionssummen. Ein Dachfonds bietet doppelte Risikostreuung, indem er Dein Kapital in verschiedene Einzelfonds anlegt, die wiederum in mehrere Anlageklassen investieren. Trotz dieser Diversifikation bist Du als Anleger weiterhin Kursschwankungen und möglichen Verlusten bis hin zum Totalverlust ausgesetzt.

2. Vorteil: Einfachheit und professionelle Verwaltung

Mit einer Investition in nur einen Fonds deckst Du mehrere verschiedene Themen, Branchen und Assetklassen ab. Das vereinfacht die Möglichkeit, Dein Geld flexibel anzulegen. Mit einem Dachfonds profitierst Du, wie bei regulären Fonds, davon, dass Dein Depot ohne Dein Eingreifen durch professionelle Fondsmanager verwaltet wird. Neben diesen positiven Effekten bergen Dachfonds aber auch Nachteile.

1. Nachteil: Abhängigkeit des Fondsmanagements

Manche Dachfonds müssen in konzerneigene Zielfonds investieren. Das bedeutet für Dich: mangelnde Unabhängigkeit. Mit einer solchen Struktur läufst Du Gefahr, dass sich das Fondsmanagement nicht immer für die renditestärkste Anlageentscheidung ausspricht.

2. Nachteil: Hohe laufende Kosten

Entscheidest Du Dich für Dachfonds, zahlst Du in der Regel höhere Gebühren als für aktiv gemanagte Fonds. Es fallen sowohl Verwaltungsgebühren für die Zielfonds als auch für den Dachfonds an. Diese doppelten Kosten für aktives Management schmälern Deine Rendite. Depot-Gebühren, Ausgabeaufschläge und Erfolgshonorare für das Fondsmanagement bei guter Wertentwicklung können die Rendite zusätzlich mindern.

Tipps zum Investment in Dachfonds

- Um die Rendite eines Dachfonds vergleichbar zu machen, hat der Bundesverband Investment und Asset Management e. V. (BVI) die BVI-Methode entwickelt. Mit ihrer Hilfe wird die Dachfonds-Rendite um die anfallenden Kosten bereinigt. So kannst Du Dachfonds transparenter miteinander vergleichen.

- Bei der Auswahl eines Dachfonds sind zwei Aspekte entscheidend: Die strategische Ausrichtung muss zu Deinem Anlegerprofil passen und der Fonds sollte – auch rückblickend – eine möglichst hohe Rendite erzielen.

- Dachfonds sind aufgrund ihrer Struktur komplex und intransparent. Informiere Dich vorab eingehend über ihr Anlageziel und vergleiche ähnlich ausgerichtete Dachfonds verschiedener Anbieter oder Fondsgesellschaften. Lies Dir sämtliche Informationen in Fondsprospekten durch und wäge ab, ob die Anlagestrategie des Fondsmanagements zu Deinem Sparziel und Deiner Risikobereitschaft passen.

CosmosDirekt FlexInvest ermöglicht Investitionen in Fonds

Mit CosmosDirekt FlexInvest legst Du Dein bevorzugtes Sicherheits-Chancen-Verhältnis selbstständig fest und partizipierst von Wachstumschancen an der Börse. Denn Du bestimmst den Anteil zwischen chancenorientiertem Investment in Top-Fonds oder -ETFs und einer sicherheitsorientierten laufenden Verzinsung.

Bei der Fondsauswahl wenden unsere Experten einen festen Prozess an. Um eine laufende Qualitätssicherung zu gewährleisten, wird der Prozess regelmäßig durchgeführt.

Dadurch können wir auf sich ändernde Marktgegebenheiten reagieren und unsere Top Fondsauswahl, die aus Fonds und ETFs gemäß der EU-Transparenz-VO besteht, sichern. Diese besteht aus 45 Fonds und ETFs unterschiedlicher Risikoklassen.

Die Auswahlkriterien:

- Top Performance

- Nachhaltigkeitsansatz (Fonds und ETFs gemäß der EU-Transparenz-VO)

- Top Ratings von Morningstar und FWW

- Fondsgröße

- Objektive Auswahl nach Leistung

Häufige Fragen zu Dachfonds

Dachfonds – was ist das?

Dachfonds – was ist das?

Ein Dachfonds ist ein Investmentfonds, der nicht direkt in Einzelwerte wie Aktien oder Anleihen investiert, sondern in andere Investmentfonds, sogenannte Zielfonds. Dadurch bietet er eine zusätzliche Diversifizierung, weil er die Anlagestrategien und -stile verschiedener Fonds kombiniert. Dachfonds ermöglichen Dir den Zugang zu einem breiten Spektrum von Vermögenswerten – mit nur einer einzigen Investition. Sie werden aktiv durch Fondsmanager verwaltet.

Sollte ich in Dachfonds investieren?

Sollte ich in Dachfonds investieren?

Dachfonds eignen sich besonders für Dich, wenn Du eine breite Diversifikation und ein professionelles Management bevorzugst. So sparst Du Dir Zeit und musst Dir keine Expertise aneignen, um die Auswahl und Überwachung einzelner Fonds zu gestalten.

Wie kann ich in Dachfonds investieren?

Wie kann ich in Dachfonds investieren?

Als Anleger erwirbst Du Dachfonds über Banken, Finanzberater oder Online-Broker. Dachfonds bieten Vorteile und Nachteile. Deshalb ist es wichtig, ihre Anlagestrategie, Gebührenstruktur und Performance zu prüfen, bevor Du Deine Investition tätigst.

Wie viel kosten Dachfonds?

Wie viel kosten Dachfonds?

Wie viel Dachfonds kosten, lässt sich pauschal nicht beantworten. Bedenke, dass Du sowohl die Verwaltungsgebühren des Dachfonds als auch die Managementgebühren der Zielfonds bezahlen musst. Diese doppelte Kostenstruktur kann die Gesamtkosten der Geldanlage erhöhen. Eine detaillierte Übersicht der bei einem Fonds anfallenden Kosten findest Du in unserem Ratgeber zu aktiv gemanagten Fonds.

Sind Dachfonds sinnvoll in Krisenzeiten?

Sind Dachfonds sinnvoll in Krisenzeiten?

In Krisenzeiten kann die Diversifikation von Dachfonds helfen, Verluste zu minimieren, da Du mit ihnen in verschiedene Anlageklassen investierst. Allerdings sind auch Dachfonds nicht immun gegen Marktverluste. Sei Dir bewusst, dass Du mit einem Investment in einen aktiv gemanagten Fonds immer die gesamte Kontrolle über Dein investiertes Geld abgibst.

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.