Das Wichtigste zu Dividenden-ETFs in Kürze

Was ist ein Dividenden-ETF?

Ein Dividenden-ETF ist einem klassischen ETF (kurz für Exchange Traded Fund) sehr ähnlich. Ein ETF mit Dividenden ist ein passiver Börsenfonds, welcher die Entwicklung des Börsenindex abbildet.

Ein Dividenden-ETF besteht aus mehreren Wertpapieren, wie (nachhaltigen) Aktien oder Anleihen. Er kann je nach Zusammensetzung aus mehreren Hundert Einzelaktien bestehen. Der Fokus liegt dabei auf Aktien von Unternehmen, die regelmäßig hohe Dividenden ausschütten. Diese Gewinnbeteiligung ermöglicht es Dir, dass Deine Geldanlage unabhängig von der Börsenentwicklung wächst, und so die ETFs mit Dividenden Rendite erwirtschaften.

So funktioniert ein Dividenden-ETF

Mit einem Dividenden-ETF kannst Du monatlich sparen oder einmalig einen größeren Betrag in Deinen passiv gemanagten Fond einzahlen. Du hast einen ETF mit Dividenden? Dann bekommst Du regelmäßig von den Unternehmen, deren Aktien im ETF enthalten sind, eine Dividende ausgezahlt. Diese Dividenden sind unabhängig vom Aktienkurs. Besitzt Du eine Aktie von dem Unternehmen, erhältst Du automatisch für jede gekaufte Aktie einen Anteil des Gewinns.

Deine Rendite ist bei einem Dividenden-ETF nicht auf die Gewinnausschüttung durch Dividenden beschränkt. Du profitierst auch von der indexgebundenen Kursentwicklung. Das heißt: Steigt der Börsenkurs, steigt auch der Wert Deines Investments. Das bedeutet aber auch: Sinkt der Index, sinkt auch der Wert Deines ETFs.

Dividenden-ETF: thesaurierend vs. ausschüttend

Mit einem Dividenden-ETF investierst Du in Aktien von Unternehmen, die regelmäßig hohe Gewinnbeteiligungen auszahlen, um eine höhere Rendite zu erwirtschaften. Als Anleger kannst Du zwischen ausschüttenden und thesaurierenden ETFs mit Dividenden wählen.

- Dividenden-ETF ausschüttend: Du bekommst die Dividenden auf Dein Konto ausgezahlt. Mit dem Geld kannst Du machen, was Du möchtest. Du kannst es auf Deinem Tagesgeldkonto anlegen, erneut investieren oder einfach ausgeben.

- Dividenden-ETF thesaurierend: Die Dividenden werden direkt wieder in Deinen ETF reinvestiert. Es werden weitere Aktien gekauft, sodass der Wert Deines Investments in einen Dividenden-ETF steigt. Du profitierst von einer Art Zinseszinseffekt

Ob ein Dividenden-ETF ausschüttend oder thesaurierend in Deine Geldanlage passt, hängt von Deiner individuellen Anlagestrategie ab. Möchtest Du regelmäßig ein passives Einkommen haben, ist eine ausschüttende ETF-Dividendenstrategie sinnvoll. Möchtest Du langfristig ein Vermögen aufbauen, beispielsweise für Deine private Altersvorsorge, eignet sich ein thesaurierender ETF besser. Wenn Du Dir die Dividenden auszahlen lässt, beachte, dass diese in Deutschland kapitalertragssteuerpflichtig sind. Allerdings hast Du als Anleger jährlich einen Freibetrag von 1.000 Euro zur Verfügung, den Du Dir auf die Ausschüttung anrechnen lassen kannst.

Vorteile und Nachteile von Dividenden-ETFs

Jede Investition in Aktien birgt gewisse Risiken, bringt aber auch Vorteile mit sich. Über diese Punkte solltest Du Dir beim Investieren im Klaren sein:

Vorteile von Dividenden-ETFs

- Doppelte Wertsteigerung möglich: ETFs mit Dividenden verfolgen eine doppelte ETF-Strategie. Die regelmäßigen Dividenden machen die Gewinne des ETFs nicht nur von der Marktentwicklung abhängig. Auch die Auszahlung der Dividende kann den Wert der Anlage steigern.

- Kosteneffizienz: Passive Börsenfonds haben niedrigere Verwaltungskosten als aktiv gemanagte Fonds. Die Gesamtkostenquote TER ist in der Regel niedrig.

- Einfach: Dividenden-ETFs sind leicht handelbar. Du kannst Deine ETFs während der Börsenhandelszeit kaufen und verkaufen. Dein Geld ist flexibel angelegt und Du hast schnellen Zugriff auf Dein Kapital.

- Risikostreuung: Im Vergleich zu anderen börsengehandelten Investments, wie Hedgefonds oder Drittländerfonds, gelten Anlagen in ETFs als relativ sicher. Je nach Zusammensetzung besteht ein ETF aus mehreren Hundert Einzelaktien.

Nachteile von Dividenden-ETFs

- Marktrisiken: Alle börsengehandelten Produkte sind den Schwankungen des Aktienmarkts ausgesetzt. Passive Börsenfonds sind keine krisensichere Geldanlage. Der Grund: Entwickelt sich der gesamte Markt negativ, kann das die Wertentwicklung Deines ETFs mit Dividende negativ beeinflussen.

- Dividendenrisiko: Unternehmen müssen die Höhe ihrer Dividenden nicht immer beibehalten. Hat ein Unternehmen wirtschaftliche Schwierigkeiten, kann es die Dividenden kürzen oder ganz einstellen. Dies kann Deine passiven Erträge unabhängig der Kursentwicklung des ETFs deutlich beeinflussen.

- Geringe Diversifikation: Zwar sind Dividenden-ETFs weniger risikoreich als Einzelaktien, allerdings ist die Diversifikation durch den Fokus auf dividendenstarke Unternehmen geringer als bei klassischen Indexfonds. Der Absturz eines einzelnen Unternehmens kann Auswirkungen auf die Wertentwicklung Deines ETFs haben.

- Wenige Vergleichswerte: Die langfristige Performance von Investments ist entscheidend. Hier hilft ein Blick in die Vergangenheit. Da Dividenden-ETFs im Vergleich noch relativ junge Produkte sind, gibt es bislang nur wenige historische Vergleichswerte.

Für wen ist ein Dividenden-ETF sinnvoll?

Jede Geldanlage ist individuell. Ein Dividenden-ETF kann als Altersvorsorge sinnvoll sein, wenn Du Dich nicht nur auf die positive Entwicklung des Aktienmarkts verlassen möchtest. Auch die Möglichkeit eines passiven Einkommens durch einen Dividenden-ETF mit ausschüttender Gewinnbeteiligung kann für Dich als Anleger attraktiv sein.

Darauf solltest Du bei der Wahl des Dividenden-ETFs achten

Egal, ob Du Dein Geld als Anfänger anlegst oder Dich schon mit Aktien und Co. auskennst:

Achte beim Investieren in ETFs, Fonds oder andere Anlage-Optionen immer darauf, dass Du diese verstehst. Darüber hinaus hängt die Wahl Deines Dividenden-ETFs von Deiner

individuellen Risikofreude, Deinen Anlagevorlieben und Deinem Vermögen ab. Diese Punkte solltest Du beachten:

- Anlagestrategie: Was möchtest Du mit Deiner Geldanlage erreichen? Möchtest Du Deine private Altersvorsorge sicherzustellen und Deine Rentenlücke schließen? Oder benötigst Du Dein Geld kurz- bis mittelfristig für eine größere Anschaffung? Dividenden-ETFs zielen meist auf eine langfristige Geldanlage ab, um Kursschwankungen auszugleichen.

- ETF-Dividendenrendite: Die Höhe der Dividende im Verhältnis zum Aktienkurs ist die Dividendenrendite. Dividenden-ETFs mit hoher Rendite wirken sehr attraktiv, haben aber auch ein höheres Risiko.

- ETF thesaurierend oder ausschüttend: Die Ausschüttungsart spielt eine Rolle bei der Wahl des passenden Dividenden-ETF. Ob der ETF thesaurierend oder ausschüttend für Dich besser ist, hängt von Deiner Anlagestrategie ab. Möchtest Du ein zusätzliches Einkommen haben, ist ein ausschüttender ETF für Dich die passende Wahl. Wenn Du das Geld lieber direkt reinvestieren möchtest, solltest Du Dich für einen thesaurierenden ETF entscheiden. Thesaurierende ETFs sind vor allem für langfristige Wachstumsstrategien geeignet.

- Niedrige Kosten: Die Höhe der Kosten für eine Geldanlage entscheidet, wie hoch die Nettorendite ist. Wähle einen Dividenden-ETF mit niedrigen Gebühren, damit die Rendite auch bei Dir landet.

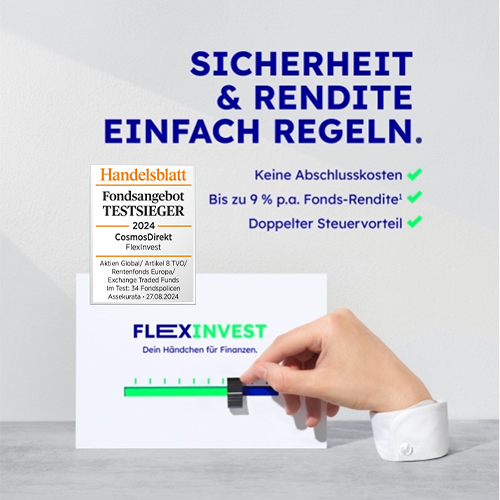

Mit CosmosDirekt FlexInvest in ETFs mit Dividenden investieren

Du möchtest am Kapitalmarkt in ETFs mit Dividenden investieren, weißt aber noch nicht wie? CosmosDirekt hilft Dir dabei. Mit FlexInvest setzt Du Dein eigenes Portfolio aus 40 nachhaltigen Top-Fonds und -ETFs zusammen. So investierst Du in Top-Fonds und -ETFs, die zu Dir, Deiner Risikobereitschaft und Deinen Finanzen passen. Mit unserer All-In-One Vorsorge kannst Du kostenlos jeden Monat Deine Fonds umschichten.

Du möchtest Dir wenig Gedanken zur Geldanlage machen und vertraust auf die Empfehlung unserer Experten? Dann sind unsere Top-3-Fonds eine gute Wahl. Unsere Finanz-Experten bieten eine Top-Fondsauswahl aus nachhaltigen Fonds und ETFs. Die Auswahl unterliegt folgenden Kriterien:

- Top-Performance

- Nachhaltigkeit

- Top-Bewertung durch unabhängige Rating-Agenturen

- Fondsgröße

- Leistung

FlexInvest einfach erklärt!

Häufige Fragen zum Dividenden-ETF

Ein ETF mit Dividenden ist einem klassischen ETF sehr ähnlich. Ein ETF mit Dividenden ist ein Paket aus mehreren Aktien, welches die Entwicklung des zugrundeliegenden Börsenindex abbildet. Dividenden-ETFs investieren in Unternehmen, die regelmäßig hohe Gewinnbeteiligungen (Dividenden) an Aktionäre auszahlen.

Der Unterschied zwischen einem ETF mit thesaurierender vs. ausschüttender Strategie ist der Umgang mit den Dividenden. Bei einem ausschüttenden ETF bekommst Du die Dividende ausgezahlt. Mit dem Geld kannst Du machen, was Du möchtest. Thesaurierende ETFs zahlen die Gewinnbeteiligung nicht aus, sondern reinvestieren diese in den Kauf neuer Aktien.

Wann die Ausschüttung Deiner ETF-Dividenden stattfindet, lässt sich nicht pauschal sagen. Die Höhe der Dividende wird jährlich in der Hauptversammlung der Unternehmen festgelegt. Danach erfolgt die Ausschüttung. Meist ist das am Ende des Geschäftsjahrs. Unternehmen zahlen die Dividende jährlich, halbjährlich oder quartalsweise aus.

Ja, wenn Du Dir Deine ETF-Dividenden ausschütten lässt, ist das steuerpflichtig. In Deutschland sind Dividenden kapitalertragsteuerpflichtig. Als Anleger hast Du aber jährlich einen Freibetrag von 1.000 Euro, den Du Dir anrechnen lassen kannst. Wenn Du einen thesaurierenden Dividenden-ETF besparst, musst Du diesen nicht immer versteuern. Es kann aber eine Vorabpauschale fällig sein.

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.