Das Wichtigste zur flexiblen Rente in Kürze

Qualität garantiert: Unsere Inhalte durchlaufen mehrere Qualitätschecks und werden nicht von einer KI erstellt.

Mehr erfahren

Die Rente flexibel auszahlen lassen

Die private Rentenversicherung bietet Vor- und Nachteile. Vor dem Beginn der Auszahlungen einer Privaten Rentenversicherung musst Du Dich entscheiden, ob Du das angesparte Kapital einmalig oder als monatliche, lebenslange Rente beziehen möchtest. Letztere eignet sich vor allem dann, wenn Du regelmäßig Geld für Fixkosten, z. B. Miete, benötigst. Planst Du zu Rentenbeginn eine größere Investition, ist die Einmalzahlung sinnvoll.

Flexible Altersvorsorge: Nur ein Teil der Rente ist garantiert

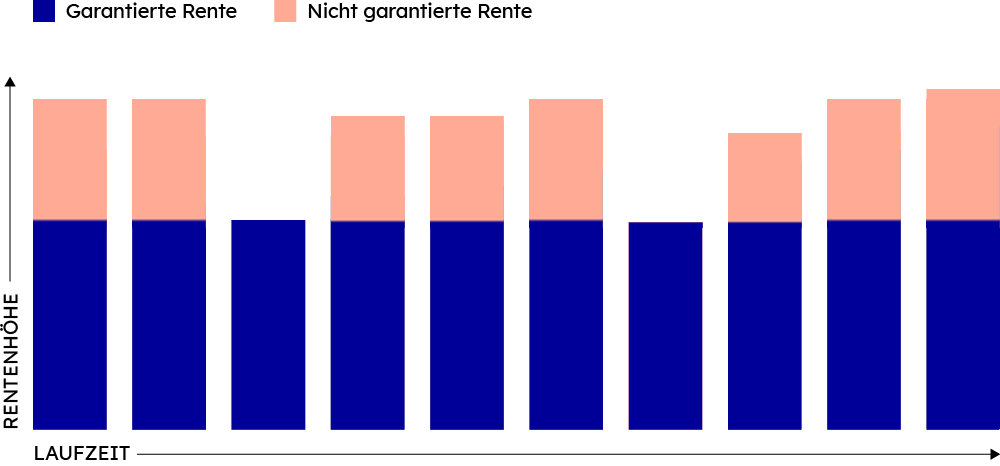

Nur ein Teil der privaten Rentenversicherung ist garantiert. Die monatliche Rente besteht aus einem garantierten Anteil und einer nicht-garantierten Überschussbeteiligung, die von der Anlagestrategie und den Kosten des Versicherers abhängt. Bei Rentenbeginn wird Dein angespartes Guthaben einschließlich Überschüssen in eine garantierte Rente umgewandelt. Die Gesamtrente variiert je nach Auszahlvariante, die unterschiedliche Kombinationen von Rentenhöhe, Rentensteigerung und Sicherheit bietet. Du kannst in der Regel zwischen zwei oder drei Auszahlformen wählen.

Garantierte Rente

Die garantierte Rente ist der fest zugesicherte Betrag, den Du als Versicherungsnehmer aus einer privaten Rentenversicherung oder Altersvorsorge mindestens erhältst, sobald die Auszahlungsphase beginnt. Dieser Betrag wird bei Vertragsabschluss festgelegt und bleibt unabhängig von wirtschaftlichen Entwicklungen oder Börsenschwankungen unverändert. Zusätzliche Leistungen, wie etwa durch eine Überschussbeteiligung, können Deine garantierte Rente erhöhen. Die Rente wird jedoch nicht kleiner als der vertraglich vereinbarte Mindestbetrag ausfallen.

Nicht-garantierte Rente

Die nicht-garantierte Rente ist der Teil der Rentenauszahlung, der über die garantierte Rente hinausgeht, aber nicht fest zugesichert ist. Sie hängt von variablen Faktoren ab. Darunter fallen von der Versicherungsgesellschaft erwirtschaftete Überschüsse oder eine positive Entwicklung der Kapitalanlagen. Da diese Erträge nicht sicher sind, kann der nicht-garantierte Anteil der Rente in der Höhe schwanken oder, je nach Marktlage, ganz entfallen. Das macht sie weniger verlässlich als die garantierte Rente.

Auszahlvariante: Teildynamische, dynamische oder flexible Rente

Hast Du Dich für eine monatliche Rente entschieden, stehst Du vor der Wahl von drei verschiedenen Auszahlvarianten:

- Dynamische Rente

- Teildynamische Rente

- Flexible Rente

Du findest alle Varianten bei verschiedenen Altersvorsorgeprodukten:

- Betriebliche Altersvorsorge (bAV)

- Private Rentenversicherung

- Riester-Rente

- Rürup-Rente

So setzt sich die flexible Rente zusammen

Die flexible Privatrente wird auch konstante Rente, flexible Gewinnrente oder Sofortüberschussrente genannt. Sie beginnt mit einer höheren monatlichen Auszahlung als die dynamische Rente, wird während des Rentenbezugs allerdings nicht dynamisiert. Das Versicherungsunternehmen schätzt die zu erwartenden Überschüsse und verteilt sie gleichmäßig auf die Rentenzahlungen. Dadurch wird gewährleistet, dass Deine Rente während der gesamten Leistungsphase konstant bleibt. Durch die Inflation verliert sie allerdings automatisch an Wert. Je nach Abschneiden der Überschussanteilssätze steigt oder sinkt Deine Gesamtrente, wenn die Überschüsse entsprechend höher oder geringer ausfallen als erwartet. Die Gesamtrente kann bei geringen Überschüssen bis auf die Garantierente reduziert werden (3. und 7. Balken in der unten stehenden Grafik). Deine garantierte Rente bleibt jedoch gesichert.

Die flexible Gewinnrente im Vergleich

Alle drei Rentenbezugsformen haben ihre Vor- und Nachteile. Während Du bei der dynamischen Rente vor allem davon profitierst, dass eine einmal erreichte Rentenhöhe in der Regel nicht mehr sinkt und zudem jährlich etwas ansteigt, startest Du bei dieser Variante zu Beginn mit einer sehr niedrigen Auszahlung. Bei einer teildynamischen Rente fällt die Startrente zu Beginn niedriger aus als bei der flexiblen Rente, aber etwas höher als bei der dynamischen Rente.

Die flexible Rente zeichnet sich durch folgende Vor -und Nachteile aus:

Vorteile:

- Höchste Startrente der drei Auszahlungsvarianten

- Auszahlungen übersteigen lange die Einzahlungen einer dynamischen Rente

Nachteile:

- Rückfall auf garantierte Rente möglich

- Aufgrund schwankender Rentenhöhe weniger planungssicher

Tipps zur flexiblen Rente

- Mithilfe einer zusätzlichen Altersvorsorge – beispielsweise in Form der privaten Rentenversicherung – kannst Du Deine bevorstehende Rentenlücke schließen.

- Nutze die Bezugsform der flexiblen Rente, wenn Du zum Rentenbeginn eine möglichst hohe Auszahlung wünschst.

- Rechne Schwankungen Deiner gesamten Rentenhöhe unbedingt in Deine Planungen mit ein. Verlasse Dich nicht auf zwischenzeitlich höher ausgefallene Auszahlungen, sondern kalkuliere immer mit der Garantierente.

Häufige Fragen zur flexiblen Rente

Dynamische oder flexible Rente – welche ist besser?

Dynamische oder flexible Rente – welche ist besser?

Das lässt sich pauschal nicht beantworten, sondern hängt von Deinen persönlichen Präferenzen zu Rentenbeginn ab. Bei einer dynamischen Rente werden Überschüsse nach Rentenbeginn für jährliche Rentensteigerungen genutzt, die die Garantierente dauerhaft erhöhen. Bei geringeren Überschüssen wächst die Rente langsamer, ohne Überschüsse bleibt sie unverändert. Die dynamische Rente startet also mit einer geringeren Rentenhöhe als die flexible Rente, ist dafür jedoch besser planbar. Bei der flexiblen Rente profitierst Du dagegen von einer höheren Rente zu Rentenbeginn.

Habe ich bei einer flexiblen Privatrente Nachteile zu erwarten?

Habe ich bei einer flexiblen Privatrente Nachteile zu erwarten?

Während die Auszahlungen durch Überschüsse der Versicherungsgesellschaft bei der dynamischen und teildynamischen Rente jährlich steigen können und eine einmal erreichte Rentenhöhe nicht mehr sinken kann, bietet die flexible Rente weit weniger Planungssicherheit. Die Auszahlungen der flexiblen Rente unterliegen Schwankungen und sind daher nicht im Voraus einzuschätzen. In der Regel erhältst Du mit einer flexiblen Rente jedoch die höchstmögliche Startrente aller drei Auszahlungsformen.

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.