Private Altersvorsorge: Das Wichtigste in Kürze

Die gesetzliche Rente ist für die meisten die Basis der Altersvorsorge. Diese wird aber im Alter nicht ausreichen. Daher brauchst Du eine zusätzliche private Altersvorsorge.

Klassische Rentenversicherungen haben meistens Konditionen und sind unflexibel.

Investiere daher lieber in eine ausgezeichnete Fondsrente wie FlexInvest.

Auf einen Blick: Wie Du vorsorgen kannst

- Mit klassischen Anlageprodukten ist es schwierig ein Vermögen aufzubauen. Es gibt aber alternative Anlagemöglichkeiten, mit denen Dein Vermögensaufbau möglich ist, wie zum Beispiel ein Fondssparplan oder ETF Sparplan.

- Wer wenig Erfahrung mit Fondsprodukten hat, erhält hier wichtige Infos zur privaten Altersvorsorge, die später als Einmalzahlung oder lebenslange Rente ausgezahlt werden kann.

- Vor einer Investition sollten individuelle Aspekte wie Budget, Anlagehorizont oder Risikobereitschaft definiert werden.

Möglichkeiten der privaten Altersvorsorge

Anleger haben beim Impact Investing in Deutschland unterschiedliche Anklageklassen zur Auswahl. Zum Beispiel Aktien, Anleihen, Unternehmensbeteiligungen, Kredite an nachhaltige Unternehmen oder Einzelpersonen (Mikro-Kredite) oder Social Impact Fonds. Zahlreiche Fonds spezialisieren sich auf das wirkungsorientierte Investment, indem sie das Kapital in Aktiengesellschaften mit entsprechender Ausrichtung anlegen.

Grundlagen der privaten Altersvorsorge

Durch die Niedrigzinspolitik der EZB eignen sich viele klassische Anlageprodukte, wie das Sparbuch, kaum noch zum Vermögensaufbau und um privat fürs Alter vorzusorgen. Aber es gibt Alternativen, wie Du Dir eine attraktive Rente mit einer privaten Vorsorge aufbauen kannst!

Generell stehen Dir – nicht nur für die Renten-, sondern beispielsweise auch für eine Lebensversicherung – verschiedene Anlageklassen, sog. Assetklassen, zur Verfügung.

Welche Assetklassen gibt es?

Finanzprodukte mit ähnlichen Eigenschaften werden zu einer Anlageklasse zusammengefasst. Bei der Auswahl der für Dich richtigen Anlageklasse kannst Du Dich an Deinem Anlageziel orientieren. Zu den bekanntesten Assetklassen zählen:

Eine der größten und bekanntesten Assetklassen sind Aktien. Mit dem Erwerb von Unternehmensanteilen in Form von Aktien kannst Du an der Geschäftsentwicklung eines Unternehmens teilhaben und beispielsweise von Dividenden, also regelmäßigen Ausschüttungen, profitieren. Aktien sind also vom Erfolg des Unternehmens abhängig. Dies ist ein Grund dafür, dass sie als eine risikoreiche Assetklasse bezeichnet werden.

Alles eine Frage des Risikos

Die verschiedenen Assetklassen unterscheiden sich in ihrem Verhältnis von Risiko und Renditen. Generell kann man sagen, dass Du belohnt werden kannst, wenn Du ein hohes Risiko eingehst. Die bisherigen Entwicklungen der Kapitalmärkte geben jedoch keinen Aufschluss darauf, wie sich die Kurse in Zukunft entwickeln werden. Daher kann ein hohes Risiko auch mit größeren Verlusten einhergehen. Aus diesem Grund ist es sinnvoll, langfristig zu investieren, um so mögliche Kursschwankungen über mehrere Jahre oder sogar Jahrzehnte ausgleichen zu können.

Das sogenannte Anlagedreieck kann Dir bei der Entscheidung helfen, welche Aspekte Deiner Geldanlage stärker gewichtet werden sollen als andere. Denn bei der Geldanlage können nie die Aspekte Rendite, Liquidität und Risiko gleich stark ausgeprägt sein. Beispiel: Geht man bei der privaten Altersvorsorge ein hohes Risiko ein, mit dem Wunsch auf eine hohe Rendite, muss man auf das investierte Geld in der Regel auf längere Zeit verzichten können.

Risikostreuung durch Diversifikation und Korrelation

Verschiedene Assetklassen weisen unterschiedlich hohe Risiken auf. Bei verzinslichen Finanzprodukten, wie z. B. Tagesgeldern, besteht ein geringeres Risiko als bei Unternehmensbeteiligungen durch Aktien. Letztere können, wie auch die Preise für Rohstoffe, starken Schwankungen unterliegen und gelten damit als riskant.

Durch die Anlage in verschiedene Assetklassen oder Strategien bzw. aufgrund diversifizierter Anlageprodukte innerhalb Deiner Anlage kann das Risiko breit gestreut werden und das Portfolio kann gegen die Volatilität des Marktes geschützt werden.

Das heißt jedoch nicht, dass viele Wertpapiere in Deinem Portfolio auch das Risiko breit streuen, sondern dass auch bereits weniger Wertpapiere, die aber dafür verschiedene Segmente des Marktes abbilden, eine große Diversifizierung aufweisen können.

Da sich verschiedene Wertpapiere unabhängig voneinander entwickeln und verhalten, kann das Risiko durch eine Kombination dieser innerhalb des Portfolios verringert werden. Aus diesem Grund kann man Wertpapiere für sein Portfolio auswählen, welche in Wechselwirkung zueinander stehen, wie z. B. Staatanleihen und Aktien. Steigen Preise bzw. Kurse des einen an, sinken die des anderen und umgekehrt. Dies nennt man dann Korrelation. Inwieweit verschiedene Wertpapiere unterschiedliche Verhaltensweisen aufzeigen, gibt der sog. Korrelationskoeffizient an.

Fonds und ETFs eignen sich beispielsweise gut, um das Risiko innerhalb einer Anlageklasse zu reduzieren. Eine große Risikostreuung ist mit Fonds und ETFs automatisch gegeben, wodurch man durch diese Anlageprodukte von vornherein diversifiziert anlegt. Willst Du das Risiko über verschiedene Anlageklassen streuen, kannst Du in Deinem Portfolio Aktien-Fonds mit Anleihen-Fonds kombinieren oder auf Mischfonds zurückgreifen, die verschiedene Anlageklassen beinhalten.

Anlagehorizont

Je nachdem, wie lange Anleger ihr Geld in eine bestimmte Anlage investieren möchten, variiert der sog. Anlagehorizont. Die Dauer des Anlagehorizonts kann von kurzfristigen Anlagen (bis zu 3 Jahre) über mittelfristige Anlagen (zwischen 3 und 7 Jahre) bis hin zu langfristigen Anlagen (mehr als 7 Jahre) unterschieden werden.

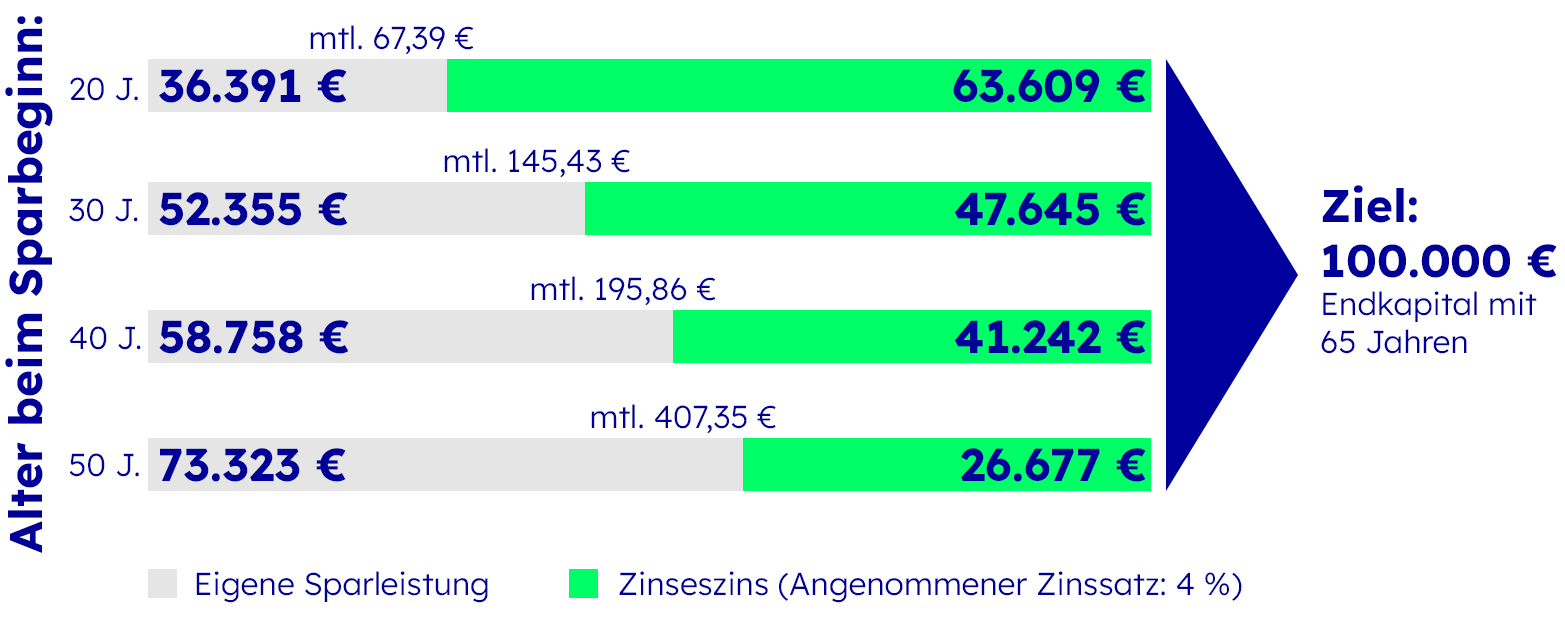

Bei kurzfristigen Anlagen solltest Du Abstand von risikobehafteten Produkten halten und das Geld – wenn auch nur sehr gering verzinst – auf dem Tagesgeldkonto lassen. In der Regel sind die Renditechancen höher, je länger Du den Anlagehorizont wählst. Denn mit einer längeren Laufzeit kann der Anteil von chancenreicheren Anlageklassen wie Aktien erhöht werden. Sie haben bei evtl. auftretenden Markteinbrüchen mehr Zeit, sich davon zu erholen. Wenn Du privat für Deine Rente vorsorgen möchtest, solltest Du also möglichst früh mit der Geldanlage beginnen, um bis zu Deinem Rentenbeginn einen möglichst langen Anlagehorizont zu haben.

Wie soll nun mein persönliches Portfolio aussehen?

Es gibt unzählige Möglichkeiten, wie Du Dein Portfolio gestalten kannst. Bevor Du also ohne große Überlegungen privat fürs Alter vorsorgst und in ein Anlageprodukt irgendeines Anbieters investierst, solltest Du Dir zunächst Gedanken machen, wie hoch Deine verfügbaren Mittel sind und welche individuellen Erwartungen Du an Deine Geldanlage hast.

Wie viel Geld soll ich in meine Altersvorsorge investieren?

Der erste und wichtigste Schritt, um für das Alter vorzusorgen und Vermögen aufzubauen ist es, nicht über den eigenen Verhältnissen zu leben. Das bedeutet, Du gibst nicht mehr aus, als Du monatlich verdienst. Wenn Du das in der Vergangenheit getan hast, solltest Du mit einem monatlichen Budget Deine Ausgaben begrenzen und eventuelle Schulden abbezahlen. Auch einen Notgroschen von etwa drei Monatsgehältern solltest Du haben, damit Du im Notfall schnell an das Geld kommst.

Sind Deine Schulden abbezahlt oder es gab nie welche, dann kannst Du mit dem Sparen beginnen. Es ist zu empfehlen, mindestens 15 %, besser aber 25 % Deines Einkommens monatlich zu sparen. Bei Gehaltserhöhungen sollte der Betrag angepasst werden.

Weitere Faktoren, die Du vor der Geldanlage beachten solltest

Nachdem Du herausgefunden hast, wie viel Geld Dir zur Investition zur Verfügung steht, solltest Du folgende Fragen beantworten:

- Wie groß ist Dein Anlagehorizont? Legst Du dein Geld bis zur Rente an oder sparst du auf eine Anschaffung im nächsten Jahr?

- Wie hoch ist Deine Risikobereitschaft? Bist Du bereit standhaft zu sein und es „auszusitzen“, wenn der Markt 30 oder 40 % einbricht?

- Gibt es andere individuelle Wünsche zur privaten Vorsorge? Soll es sich z. B. um eine nachhaltige Geldanlage handeln?

- Entscheidest Du Dich für eine monatliche Rente, stehst Du vor der Wahl von drei verschiedenen Auszahlvarianten: Flexible Rente, dynamische Rente, oder teildynamische Rente

Welche Formen und Möglichkeiten der privaten Altersvorsorge die richtige für Dich ist, hängt von Deinen individuellen Wünschen und Zielen ab, deren Grundrisse Du mit der Beantwortung der Fragen abstecken kannst.

Welche Formen der privaten Altersvorsorge gibt's?

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.