Das Wichtigste zum Thema Rentenlücke schließen in Kürze

Die Rentenlücke stellt für immer mehr Menschen ein Problem dar, da die gesetzliche Rente häufig nicht ausreicht, um den Lebensstandard im Alter zu halten. Besonders Frauen sind aufgrund von Elternzeit hiervon betroffen und sollten sich frühzeitig mit dem Thema Altersvorsorge befassen. Hier erfährst Du, was die Rentenlücke ist, wie Du sie berechnest und schließt, um Altersarmut zu vermeiden.

Was ist die Rentenlücke?

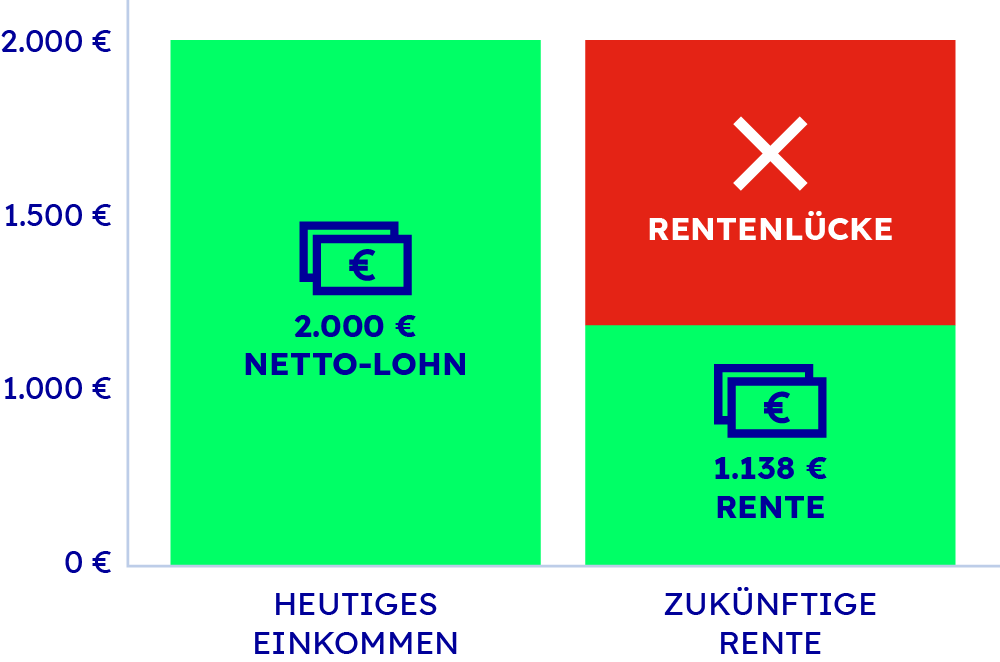

Die Rentenlücke ist die Differenz zwischen Deiner voraussichtlichen Nettorente und der Summe, die Du für den Lebensunterhalt im Ruhestand benötigst. Sie zeigt auf, wie viel Geld Du benötigst, um Deinen bisherigen Lebensstandard auch im Ruhestand zu halten. Eine Rentenlücke entsteht, weil die Altersrente im Umlageverfahren finanziert wird, bei dem heutige Arbeitnehmer die aktuellen Renten bezahlen. Durch eine steigende Lebenserwartung und die zunehmende Anzahl der Rentenbezieher, besonders der Generation der Babyboomer, wird die Zahl der Erwerbstätigen kleiner und bringt das Rentensystem in Schieflage.

Um diesem Problem entgegenzuwirken, wird das Rentenniveau gesenkt und die Renten ab 2040 zu 100 Prozent besteuert. Damit vergrößert sich die Versorgungslücke Deiner Rente zunehmend und Du solltest Dich selbstständig darum kümmern, Deine Rentenlücke zu schließen. Da die gesetzliche Rentenversicherung dazu längst nicht mehr ausreicht, ist es wichtig weitere Altersvorsorgemöglichkeiten der zweiten und dritten Schicht des 3-Schichten-Modells der Altersvorsorge ins Auge zu fassen.

Die Rentenlücke ausgleichen – doch mit wie viel Geld?

Rentenlücke schließen – aber wie? Die Frage lässt sich nicht pauschal beantworten. Schließlich verdient nicht jeder Mensch dasselbe. Auch die Rentenversicherungszeiten unterscheiden sich bei den meisten und führen zu unterschiedlich hohen Rentenpunkte.

Die Höhe Deiner Rentenlücke ist von vielen Faktoren abhängig:

- Einkommenshöhe

- Rentenversicherungszeiten

- Rentenniveau

- Inflation

- Lebensstandard im Ruhestand

- Lebenserwartung

- Abgeschlossene private Altersvorsorge

- Höhe der steuerlichen Belastung im Ruhestand

- Gesundheitszustand im Alter

Der benötigte Geldbetrag im Ruhestand hängt in erster Linie von Deinem Lebensstil ab. Eine Faustregel besagt, dass das monatliche Einkommen im Rentenalter etwa 80 Prozent des vorherigen Nettolohns betragen sollte. Die gesetzliche Rente dient nur als Grundabsicherung und deckt oft nicht den gesamten Bedarf. Deshalb ist eine frühzeitige Planung wichtig.

Die Rentenlücke berechnen

Die Rentenlücke ist individuell und lässt sich nicht exakt berechnen, da Annahmen für die Zukunft erforderlich sind. Statt komplizierter Formeln gibt es einen einfacheren Weg zur Berechnung der Rentenlücke. Wichtig sind diese drei Schritte:

- Einnahmen berechnen

- Ausgaben herausfinden

- Inflation berücksichtigen

Schritt 1: Renteneinnahmen

Wirf einen Blick in Deine Renteninformation. Diese erhältst Du in der Regel ab dem 27. Lebensjahr jährlich per Post von der Deutschen Rentenversicherung zugeschickt. Sie gibt Auskunft über Deine prognostizierte, erwartbare Rente. Alternativ kannst Du Deine Rentenansprüche auch online über die Digitale Rentenübersicht abfragen.

Schritt 2: Ausgaben im Ruhestand

Um einen Überblick über Deine jetzigen Ausgaben zu bekommen, solltest Du alles aufschreiben, wofür Du im Monat Geld ausgibst. Nur so bekommst Du ein Gefühl dafür, wie viel Geld Dir konkret fehlt, um Deine Rentenlücke füllen zu können. Zu Deinen regelmäßigen Ausgaben zählen:

- Miete

- Versicherungen

- Einkäufe

- Transportkosten (Benzingeld/Fahrkarten)

- Kleidung

- Handy-/Internetvertrag

- Streaming-Abo(s)

- Freizeitaktivitäten

Das ist sinnvoll, um Deine Finanzen besser zu verstehen. Ein Haushaltsbuch (gibt es heute auch als App) kann Dir dabei helfen, den Überblick zu behalten. Denn: Einnahmen und Ausgaben sind die Grundlage fast jeder finanziellen Entscheidung.

Neben Deinen aktuellen Ausgaben musst Du auch Deine zukünftigen Ruhestandskosten schätzen. Dabei ist Ehrlichkeit entscheidend: Wirst Du im Ruhestand genauso viel oder mehr ausgeben? Mit dem Konsumvergleich des Statistischen Bundesamts kannst Du realistisch einschätzen, wie viel Geld Du wofür im Alter benötigst.

Schritt 3: Inflation und Rentensteigerung

Um Deine Versorgungslücke berechnen zu können, musst Du noch die Inflation und Rentensteigerungen berücksichtigen. Deine Rente wird durch Rentenerhöhungen vermutlich höher ausfallen als in Deiner Renteninformation angegeben. Auch Deine Ausgaben werden aufgrund der Inflation steigen – selbst ohne Änderungen Deines Lebensstandards.

Versorgungslücke im Alter: Lebenserwartung großzügig einplanen

Die entscheidende Frage lautet: Wie lange wird Dein Ruhestand dauern? Die durchschnittliche Lebenserwartung von Frauen liegt gemäß Statistischem Bundesamt bei 83 Jahren. Bei Männern sind es 78,2 Jahre.1 Plane unbedingt einen längeren Ruhestand ein, denn viele Menschen neigen dazu, ihre Lebenserwartung zu unterschätzen. Zu viel gespartes Geld kannst Du vererben oder spenden.

Bedenke, dass die Inflation während des Ruhestands weiter anhält. Das vergrößert in der Auszahlungsphase Deiner Rente die Rentenlücke. Umso wichtiger ist es, Dich vorab mit dem Thema Altersvorsorge auseinanderzusetzen und Deine Rente rechtzeitig aufzustocken.

So kannst Du die Rentenlücke schließen

Du kannst die Rentenlücke mit verschiedenen Altersvorsorgeprodukten aus dem 3-Schichten-Modell schließen. Deine Rente kannst Du über die folgenden Möglichkeiten aufbessern:

- Private Altersvorsorge

- Betriebliche Altersvorsorge (bAV)

- Riester- und Rürup-Rente

Private Altersvorsorge

Neben der gesetzlichen Rentenversicherung kannst Du mit den folgenden Möglichkeiten der privaten Rentenversicherung Vermögen aufbauen, um Deine Rente aufzustocken:

- Nachhaltige Aktien

- ETFs (nachhaltige ETFs)

- Fonds (ESG-Fonds, nachhaltige Fonds, aktiv gemanagte Fonds, Dachfonds)

- Dynamische Rente

- Flexible Rente

- Zusatzrente (Riester- und Rürup-Rente)

Ein Entnahmeplan hilft Dir, eine Balance zwischen Geldentnahme und -vermehrung zu finden und Deine Rentenlücke vorausschauend zu schließen. Wenn Du Kinder hast, beantrage Kindererziehungszeiten bei der Rentenversicherung. So sammelst Du zusätzliche Rentenpunkte, um Deine Rente zu erhöhen.

Betriebliche Altersvorsorge (bAV)

Mit einer betrieblichen Altersvorsorge (bAV) hast Du die Möglichkeit, Dir eine Zusatzrente über den Arbeitgeber anzusparen. Dir stehen zwei Optionen zur Auswahl:

- Arbeitgeberfinanzierte bAV: Der Arbeitgeber trägt die Kosten und die Mitarbeiter erhalten im Ruhestand eine Betriebsrente, ohne selbst einzuzahlen.

- Bruttoentgeltumwandlung: Ein Teil des Bruttoeinkommens fließt in einen Vorsorgevertrag. Seit dem 1. Januar 2022 sind Arbeitgeber verpflichtet, unter bestimmten Voraussetzungen 15 Prozent des umgewandelten Gehalts beizutragen.

Bei der Bruttoentgeltumwandlung profitierst Du von Steuerersparnissen und geringeren Sozialabgaben, zahlst allerdings auch weniger in die gesetzliche Rentenversicherung ein. Das führt zu weniger Entgeltpunkten und somit zu einer niedrigeren Rente. Der Arbeitgeberzuschuss und Steuerbefreiungen gleichen dies in der Regel aber aus.

Wichtig: Die Betriebsrente ist bei der Auszahlung voll einkommens- und sozialversicherungspflichtig. Es gibt Freibeträge und Freigrenzen, die bei der finanziellen Planung des Ruhestands zu berücksichtigen sind.

Riester- und Rürup-Rente

Riester-Rente

Bei der Riester- und Rürup-Rente profitierst Du von einer staatlichen Förderung. Die Riester-Rente bietet Zulagen und Steuerersparnisse und eignet sich besonders für Geringverdiener oder Eltern wegen hoher Kinderzulagen.

Rürup-Rente

Die Rürup-Rente gewährt Steuerersparnisse, besonders geeignet für Selbstständige, die nicht in die gesetzliche Rentenversicherung einzahlen. Der Maximalbetrag für die Steuerabsetzung bei der Rürup-Rente beträgt 2024 für Ledige 27.565,20 Euro und für Verheiratete 55.130,40 Euro. Angestellte können die Differenz zwischen Maximalbetrag und dem Gesamtbeitrag zur gesetzlichen Rentenversicherung steuerlich absetzen.

Mit FlexInvest die Rentenlücke schließen

CosmosDirekt FlexInvest ist die All-In-One Vorsorge, um monatlich zu sparen und Dein Geld flexibel anzulegen. Denn Du legst fest, wie dieses investiert werden soll. Dabei bestimmst Du den prozentualen Anteil der folgenden zwei Optionen:

- Chancenorientiertes Investment in Top-Fonds oder -ETFs

- Sicherheitsorientierte laufende Verzinsung

Dein Sicherheit-Chancen-Verhältnis kannst Du zu jeder Beitragszahlung ändern. Wähle aus 41 Top-Fonds und -ETFs unterschiedlicher Regionen und Risikoklassen. Mit unserer Fondsauswahl aus nachhaltigen Fonds und ETFs hast Du die Möglichkeit, Deine Rente aufzustocken, um frühzeitig eine mögliche Versorgungslücke zu schließen.

Mit FlexInvest nutzt Du die steuerlichen Vorteile einer fondsgebundenen Rentenversicherung. Du profitierst von kostenlosen, monatlichen Fondsumschichtungen und versteuerst Deine Erträge erst bei der Auszahlung. Entscheidest Du Dich für eine Auszahlung nach dem 62. Lebensjahr und läuft Dein Vertrag schon mindestens 12 Jahre, versteuerst Du nur die Hälfte Deiner Erträge. FlexInvest ist ideal, um dank Renditechancen am Kapitalmarkt frühzeitig Deine Rentenlücke zu füllen.

Tipps, um Deine Rentenlücke zu schließen

- Beginne frühzeitig mit Deiner Altersvorsorge! So profitierst Du besonders stark vom Zinseszinseffekt. Je eher Du mit dem Sparen beginnst, desto kleiner kann der monatliche Sparbetrag ausfallen. So kannst Du rechtzeitig Deine Rentenlücke füllen.

- Überprüfe Deine Rentensituation von Zeit zu Zeit. Nur wenn Du Deine Rentenansprüche stets im Blick hast, kannst Du rechtzeitig Anpassungen vornehmen.

- Nutze die Möglichkeiten der privaten Altersvorsorge. Ergänzend zur gesetzlichen Rente kannst Du dank Riester- oder Rürup-Rente von staatlicher Förderung Gebrauch machen und so Deine Rentenlücke schließen.

Häufige Fragen zum Thema Rentenlücke schließen

Was ist die Rentenlücke?

Was ist die Rentenlücke?

Die Rentenlücke bezeichnet die Differenz zwischen dem Einkommen, das Du im Ruhestand benötigst, um Deinen Lebensstandard zu halten, und der gesetzlichen Rente, die Du erhalten wirst.

Wie finde ich heraus, wie groß meine Rentenlücke ist?

Wie finde ich heraus, wie groß meine Rentenlücke ist?

Du kannst Deine Rentenlücke ermitteln, indem Du Deine voraussichtlichen Renteneinkünfte, z. B. aus der gesetzlichen Rentenversicherung, betrieblichen und privaten Altersvorsorge, mit Deinem geschätzten monatlichen Bedarf im Ruhestand vergleichst.

Welche Möglichkeiten habe ich, meine Rentenlücke zu schließen?

Welche Möglichkeiten habe ich, meine Rentenlücke zu schließen?

Du kannst Deine Rentenlücke schließen, indem Du in private Altersvorsorgeprodukte investierst, die betriebliche Altersvorsorge (bAV) nutzt, in Sachwerte, wie Immobilien oder Aktien, investierst oder durch einen Entnahmeplan Dein angespartes Kapital planvoll verwendest.

Wie viel muss ich sparen, um meine Rentenlücke zu schließen?

Wie viel muss ich sparen, um meine Rentenlücke zu schließen?

Die Frage lässt sich nicht pauschal beantworten. Um Deine Rentenlücke zu schließen, hängt die nötige Sparsumme von individuellen Faktoren ab:

- Gewünschter Lebensstandard

- Finanzieller Bedarf im Alter

- Verbleibende Zeit bis zum Renteneintritt

- Finanzielle Situation

- Art und Rendite Deiner Geldanlage(n)

- Externe Einflüsse, wie Steuer-, Einkommensentwicklungen und Inflation

Habe ich Nachteile, wenn ich es nicht schaffe, meine Rentenlücke auszugleichen?

Habe ich Nachteile, wenn ich es nicht schaffe, meine Rentenlücke auszugleichen?

Wenn Du Deine Rentenlücke nicht schließt, besteht die Gefahr, dass Du Deinen gewohnten Lebensstandard im Ruhestand nicht halten kannst und möglicherweise finanzielle Engpässe erlebst.

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.

Artikel teilen

-

1

Lebenserwartung Neugeborener gemäß Sterbetafel 2021/2023. Statistisches Bundesamt. Link: https://www.destatis.de/DE/Themen/Querschnitt/Demografischer-Wandel/Aspekte/demografie-lebenserwartung.html

Zurück zum Text