Kapital-Lebensversicherung: Das Wichtigste in Kürze

Lange Zeit war die Kapital-Lebensversicherung die Lebensversicherung schlechthin: Man konnte seine Familie absichern und gleichzeitig die Altersrente sicher und zinsstark aufbessern. Auch heute ist die Altersvorsorge ein großes Thema und auch der Hinterbliebenenschutz ist noch immer wichtig. Doch die Kapital-Lebensversicherung ist dafür nicht mehr die richtige Wahl. Warum sich eine kapitalbildende Lebensversicherung heute nicht mehr lohnt und wieso die Risikolebensversicherung kombiniert mit anderen Geldanlagen eine sinnvolle Alternative ist, erklären wir Dir in diesem Ratgeber. Allgemeine Informationen zur Risikolebensversicherung findest Du auf unserer Produktseite.

Was ist eine Kapitallebensversicherung?

Die Kapitallebensversicherung ist eine Kombination aus einer Lebensversicherung mit Auszahlung im Todesfall und einem Sparvertrag mit verzinster Auszahlung am Ende der Laufzeit. Im Todesfall erfolgt die Auszahlung an die Hinterbliebenen. Dabei kannst Du als Versicherungsnehmer namentlich festlegen, wer die Versicherungssumme erhalten soll. Passiert Dir während der Laufzeit der Kapitallebensversicherung nichts und Du kannst wohlverdient in Rente gehen, bekommst Du die Versicherungssumme plus angesparte Zinsen ausgezahlt. Alternativ kann auch eine lebenslange Rente ausgezahlt werden.

Die Leistungen der Kapitallebensversicherung im Überblick

Die Leistungen der kapitalbildenden Lebensversicherung variieren je nach Versicherer und Vertrag. Meistens sind folgende Leistungen enthalten:

- Hinterbliebenenschutz: Stirbt die versicherte Person, erhalten die Hinterbliebenen das Kapital aus der Lebensversicherung als einmalige Auszahlung. Die Höhe der Auszahlung wird beim Abschließen der Kapitallebensversicherung als Versicherungssumme festgelegt.

- Altersvorsorge: Die Kapitallebensversicherung leistet auch im Erlebensfall, also wenn kein Todesfall während der Laufzeit eintritt. Somit ist sie zusätzlich zur Absicherung der Familie eine sichere Geldanlage für das Alter.

- Überschussbeteiligung: Der Versicherungsnehmer wird an den Überschüssen, die der Versicherer erwirtschaftet, beteiligt. Dabei ist gesetzlich festgelegt, dass der Überschuss mindestens zur Hälfte an die Versicherten weitergegeben werden muss (§ 153 VVG).

- Beitragsfreistellung: Kann der Versicherungsnehmer über einen bestimmten Zeitraum keine Beiträge zur Kapitallebensversicherung zahlen, ist eine Beitragsfreistellung möglich. Der Vertrag bleibt bestehen, allerdings verringert sich die Versicherungssumme.

Wie funktioniert der Kapitalaufbau bei der Kapitallebensversicherung?

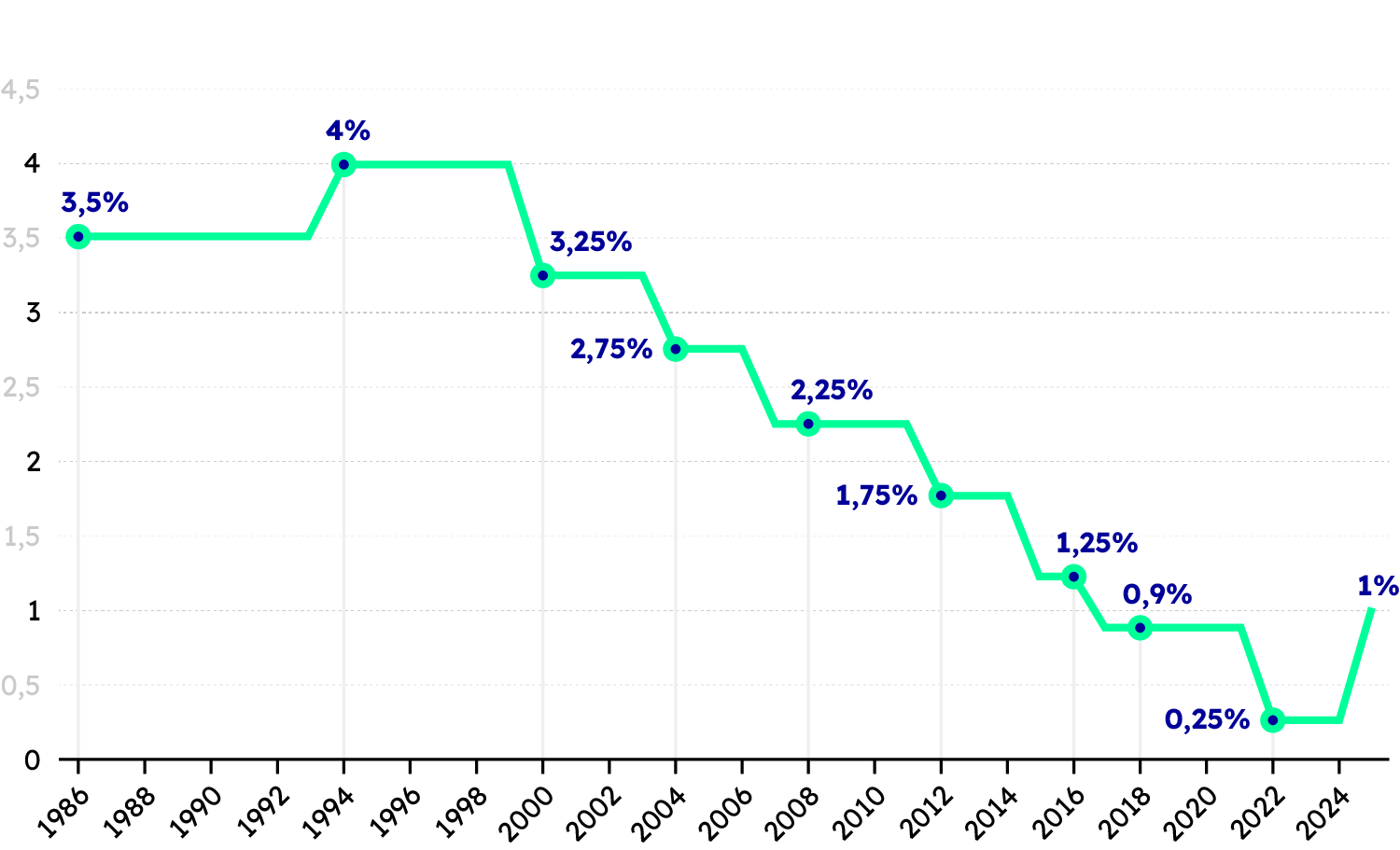

Alle kapitalbindenden Lebensversicherungen unterliegen dem gesetzlichen Garantiezins, der von der Versicherung an die Versicherungsnehmer gezahlt wird. Im Jahr 1999 lag der Garantiezins noch bei 4 %, aktuell beträgt der Garantiezins 1,00 %.

Um den Garantiezins zahlen zu können, müssen die Versicherer alle Beitragszahlungen über die gesamte Laufzeit hinweg in sichere Anlageformen investieren. Chancenreichere Investments, die gleichzeitig aber mehr Risiko mit sich bringen, sind nicht erlaubt. Durch den Garantiezins und die zusätzliche Überschussbeteiligung wächst das Kapital in der Lebensversicherung im Laufe der Zeit langsam, aber stetig an. Im Gegensatz zum Garantiezins ist die Überschussbeteiligung jedoch nicht garantiert.

Ist der Abschluss einer Kapitallebensversicherung noch sinnvoll?

Früher konnten Versicherungsnehmer durch den attraktiven Garantiezins eine lukrative Altersvorsorge aufbauen und zusätzlich ihre Hinterbliebenen absichern. Das machte die Kapital-LV für Familien und Ehepaare zu einem äußerst beliebten Versicherungsprodukt. Da dieser Vorteil aufgrund der dauerhaft niedrigen Zinsen nicht mehr gegeben ist, lohnt sich die Kapitallebensversicherung heute nicht mehr. Die meisten Versicherer bieten auch keine neuen Verträge für gemischte Lebensversicherungen mehr an.

Vor- und Nachteile der Kapitallebensversicherung auf einen Blick

Nachteile | Vorteile |

|

|

Erklärvideo zum Thema Kapitallebensversicherung sinnvoll?

Welche Alternativen gibt's zur Kapital-Lebensversicherung?

Da sich eine Kapitallebensversicherung heutzutage nicht mehr lohnt, steht die Frage nach einer alternativen Variante im Vordergrund. Um sowohl einen Hinterbliebenenschutz als auch eine Altersvorsorge zu erhalten, kannst Du eine Risikolebensversicherung mit einer Geldanlage wie zum Beispiel FlexInvest kombinieren.

Dies hat einen weiteren Vorteil: Im Falle einer Beitragsfreistellung oder Kündigung des Sparvertrags verlierst Du nicht Deinen Hinterbliebenenschutz. Und Du kannst auch unabhängig von der Altersvorsorge Deinen Hinterbliebenenschutz jederzeit vermindern oder kündigen, wenn Du diesen nicht mehr benötigst. Achte beim Vergleich vor allem auf die Leistungen und entscheide, welche Alternative zur Kapitallebensversicherung die richtige für Dich ist.

Geprüft & ausgezeichnet

Geprüft & ausgezeichnet

Fazit: Die Kapital-Lebensversicherung ist nicht mehr zeitgemäß

Eine Kombination aus Hinterbliebenenschutz und Altersvorsorge ist auch heute noch ein gutes Konzept, jedoch ist die Kapital-Lebensversicherung dafür nicht mehr geeignet. Aufgrund der niedrigen Zinsen lohnt sie sich kaum noch. Die meisten Versicherer bieten auch keine neuen Verträge für Kapital-Lebensversicherungen mehr an. Dafür rücken Alternativen stärker in den Fokus.

Um Deine Familie für den Fall Deines Todes abzusichern, ist die Risikolebensversicherung eine gute Wahl. Damit auch für Dein Alter vorgesorgt ist, kannst Du mit einer flexiblen Vorsorge oder anderen Geldanlagen den Vermögensaufbau und somit Deine Altersvorsorge angehen. Einige Versicherer bieten Kombi-Verträge an, es kann sich jedoch lohnen, den Todesfallschutz und die Altersvorsorge getrennt voneinander abzuschließen. So bleibst Du flexibel und kannst einen der beiden Verträge kündigen oder wechseln, ohne dass die andere Absicherung davon betroffen ist.

Häufige Fragen zur Kapital-Lebensversicherung

Ja, eine Kapitallebensversicherung wird nach dem Ablauf der vereinbarten Vertragslaufzeit ausgezahlt. Als Versicherungsnehmer hast Du Anspruch auf die Auszahlung der sogenannten Ablaufleistung. Diese setzt sich in der Regel aus dem gesparten Kapital sowie den erwirtschafteten Überschüssen (Gewinnen) der Versicherungsgesellschaft zusammen.

Aktuell beträgt der Garantiezins nur noch 1,00 %.

Wird im Todesfall an die Hinterbliebenen ausgezahlt, wird eventuell Erbschaftssteuer fällig. Ob und wie viel Erbschaftssteuer gezahlt werden muss, hängt von der Höhe der Versicherungssumme und dem Verwandtschaftsverhältnis zwischen Erbe und versicherter Person ab. Denn bei der Erbschaftssteuer gelten Freibeträge, die Hinterbliebene steuerfrei erben können. Bei Ehepartnern oder eingetragenen Lebenspartnern liegt der Freibetrag z. B. bei 500.000 Euro und Kinder können bis zu 400.000 Euro steuerfrei erben. Allerdings wird nicht nur die Versicherungssumme aus der Kapitallebensversicherung bei den Freibeträgen berücksichtigt, sondern das gesamte Erbe – also auch Immobilien, Schmuck und andere vererbte Wertgegenstände.

Wie Du Deine Kapitallebensversicherung im Erlebensfall versteuern musst, hängt von bestimmten Kriterien ab.

- Dein Vertrag hat vor 2005 begonnen: Der Ertrag ist in der Regel steuerfrei.

- Dein Vertrag wurde ab 2005 abgeschlossen: Wenn Du Dir Dein Guthaben auszahlen lässt, zahlst Du Einkommensteuer auf den halben oder Abgeltungssteuer auf den vollen Gewinn. Je nachdem, wie lange Dein Vertrag lief und wie alt Du bei Auszahlung oder Kündigung bist.

Wenn Du bereits eine Kapitallebensversicherung abgeschlossen hast, kannst Du sie jederzeit kündigen. Allerdings ist das die teuerste Variante, denn meistens bekommst Du weniger Geld zurück als Du eingezahlt hast. Das gilt vor allem für Verträge, die noch nicht so lange laufen. Als Alternative zur Kündigung kannst Du Deine Kapitallebensversicherung auch beitragsfrei stellen. Dadurch zahlst Du keine weiteren Beiträge, allerdings verringert sich dadurch natürlich auch Deine Versicherungssumme.

Artikel teilen

-

*

Wer im Aktionszeitraum bis zum 31.03.2025 (Verlängerung vorbehalten) den Aktionscode JETZT2025 bei dem Online-Abschluss einer Risikolebensversicherung eingibt, erhält unter den nachfolgenden Bedingungen Amazon.de Gutscheine im Gesamtwert von bis zu 75 Euro (5 x 15 Euro), verteilt über 5 Jahre. Es gelten Einschränkungen. Die vollständigen Geschäftsbedingungen finden Sie auf amazon.de/gc-legal. Amazon.de ist kein Sponsor dieser Aktion.) Der Aktionscode ist nicht mit anderen Aktionen kombinierbar. In den ersten 5 Versicherungsjahren erhält der Versicherungsnehmer für das jeweilige Versicherungsjahr, in dem der Vertrag ungekündigt besteht und die Erst- bzw. Folgeprämie fristgerecht gezahlt wurde, je einen Amazon.de-Gutschein über einen Wert von 15 Euro. Ausgeschlossen ist die Barauszahlung des Gegenwertes der Gutscheine. Ebenfalls ausgeschlossen ist die Gewährung eines Gutscheins über den Gesamtbetrag von 75 Euro. Der erste Amazon.de Gutschein wird 4 Monate nach Versicherungsbeginn ausgehändigt, d.h. zum Beispiel bei Versicherungsbeginn 01.12.2024 im April 2025. Die Gutscheine in den Folgejahren werden jeweils im Monat des Versicherungsbeginns (im genannten Beispielfall also jeweils im Dezember) ausgehändigt. Voraussetzung ist, dass bis dahin der Beitrag regelmäßig gezahlt wurde und der Vertrag ungekündigt ist. Der Versand des Gutscheins erfolgt grundsätzlich per E-Mail. Bitte achte daher darauf, dass Deine bei uns hinterlegte E-Mail-Adresse korrekt ist und das Postfach genügend Speicherkapazität aufweist. CosmosDirekt behält sich das Recht vor, im Falle des Verdachts technischer Manipulationen oder sonstigen Missbrauchs (zum Beispiel missbräuchlicher Mehrfachabschluss) den/die entsprechenden Teilnehmer von der Aktion auszuschließen. CosmosDirekt behält sich weiterhin vor, die Aktion ganz oder in Teilen zu beenden, wenn die Aktion nicht planmäßig abläuft (zum Beispiel Manipulation oder sonstiger Missbrauch) oder dies aus anderen technischen oder rechtlichen Gründen notwendig ist. Der Rechtsweg ist ausgeschlossen.

Zurück zum Text -

1

Tarif CR B1, Nichtraucher/in seit mindestens 10 Jahren, keine risikorelevanten Hobbys, keine Gesundheitsrisiken, 100.000 Euro Versicherungssumme, Versicherungsdauer 10 Jahre, Eintrittsalter 27 Jahre, Beruf EDV-Ingenieur/in, monatliche Beiträge nach Verrechnung der Gewinnanteile. Diese sind für das laufende Geschäftsjahr garantiert und können sich in den Folgejahren ändern.

Zurück zum Text -

4

Positionierung „Größter Risikolebensversicherer Deutschlands“: Gesamtverband der Deutschen Versicherungswirtschaft (GDV), Jahresabschluss-Statistik Sparte Leben, Stand Juli 2024, Rang 1 - Position Bestand Risikoversicherung nach laufendem Beitrag Geschäftsjahr 2023

Zurück zum Text