Berufsunfähigkeitsversicherung für Azubis: Das Wichtigste in Kürze

Erklärvideo: Berufsunfähigkeitsversicherung für Studenten, Azubis oder Berufsanfänger

Das Deutsche Finanz-Service Institut hat für FOCUS MONEY verschiedene BU-Tarife getestet. Die unabhängige Ratingagentur hat die Berufsunfähigkeitsversicherung für 5 Berufsgruppen anhand dieser Aspekte analysiert: BU-Kompetenz, Versicherungsbedingungen, Finanzstärke und Prämie.

Die Berufsunfähigkeitsversicherung von CosmosDirekt erlangt dabei in allen Berufsgruppen die Gesamtnote „hervorragend.“ Das DSFI überprüft dabei nicht nur den Inhalt der Bedingungen, sondern achtet auch darauf, dass diese kundenfreundlich und fair gestaltet sind. Das macht die Untersuchung zur optimalen Grundlage für Deinen Vergleich von BU-Versicherungen.

Braucht man als Azubi eine BU?

Als Azubi stehst Du zwar am Anfang Deiner beruflichen Laufbahn, das bedeutet jedoch nicht, dass das Risiko einer Berufsunfähigkeit geringer ist. Als Azubi erhältst Du zudem in der Regel noch keine staatlichen Leistungen, solltest Du berufsunfähig werden. Bereits in den ersten Jahren Deiner Karriere kannst Du jedoch dafür sorgen, dass Du finanziell abgesichert bist, falls Du aufgrund von gesundheitlichen Einschränkungen die Ausbildung nicht weiterführen kannst oder eine Erkrankung Dich später daran hindern sollte, Deinen gewählten Beruf auszuüben.

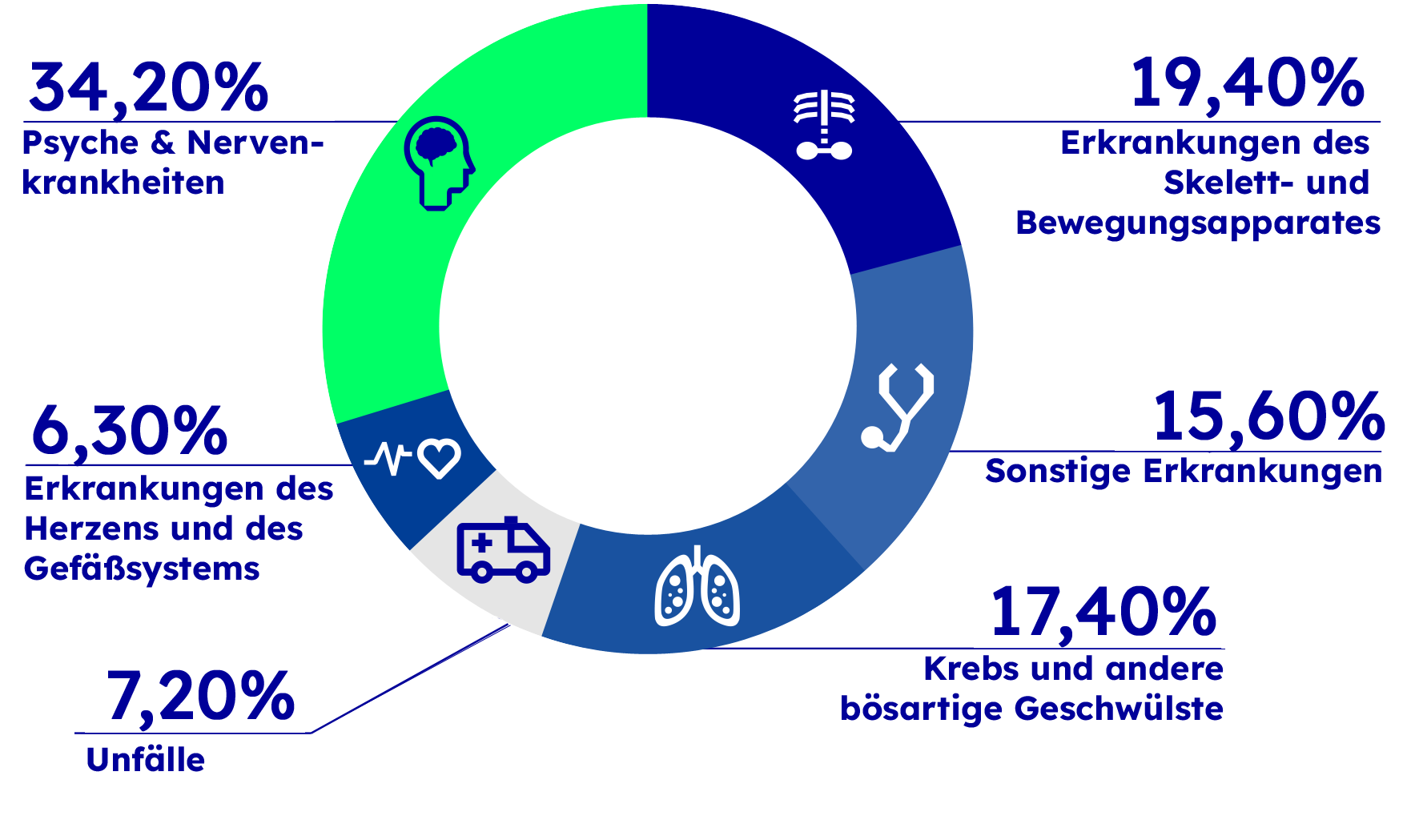

Jeder Vierte wird während seines Berufslebens einmal (zeitweise) berufsunfähig. Die Gründe für eine Berufsunfähigkeit können dabei ganz verschieden sein. Egal, ob Du eine handwerkliche Ausbildung mit vielen körperlichen Anstrengungen absolvierst oder beispielsweise eine kaufmännische Ausbildung, bei der Du viel am Schreibtisch sitzt: Ob oder wann ein Mensch eine physische oder psychische Erkrankung erleidet, kann nicht vorausgesagt werden.

Vorteile, die BU bereits als Azubi abzuschließen

Die frühzeitige Absicherung durch eine Berufsunfähigkeitsversicherung bietet Dir als Azubi eine solide Basis für Deine finanzielle Zukunft, schützt Dich vor unvorhersehbaren Ereignissen und gibt Dir die Gewissheit, dass Du selbst bei einer unerwarteten Wendung im Berufsleben abgesichert bist. Diese Vorteile hast Du, wenn Du bereits während Deiner Ausbildung eine Berufsunfähigkeitsversicherung abschließt:

- Azubis sind in der Regel jung. Dadurch sind die Beiträge für eine BU-Versicherung vergleichsweise niedrig. Je jünger Du bei Abschluss der Berufsunfähigkeitsversicherung bist, desto niedriger sind in der Regel die Beiträge für die Versicherung.

- Azubis haben häufig noch keine eigenen finanziellen Rücklagen. Im Falle einer Berufsunfähigkeit während der Ausbildung müsstest Du Dich daher auf Unterstützung von Familie oder Freunden verlassen, sofern keine BU abgeschlossen ist.

- Bereits als Azubi legst Du den Grundstein für Deine berufliche Karriere. Ein Unfall oder eine plötzliche Erkrankung könnten jedoch diese Pläne durchkreuzen. Eine BU sichert Deine finanzielle Zukunft ab, falls Du Deinen Beruf nicht mehr ausüben kannst.

- In jungen Jahren sind Vorerkrankungen seltener. Versicherer stufen das Risiko für eine Berufsunfähigkeit von Azubis als geringer ein. Das bedeutet, dass Du gute Chancen hast, als Auszubildender eine Berufsunfähigkeitsversicherung ohne erhöhte Beiträge aufgrund von Gesundheitsproblemen abzuschließen.

- Du kannst die Höhe der Berufsunfähigkeitsrente nach Deinen Bedürfnissen wählen und nach Abschluss der Ausbildung anpassen. So kannst Du auf Veränderungen Deiner Lebenssituation reagieren.

- Eine BU-Versicherung kann auch vor der Wertminderung des Geldes durch Inflation schützen. Dynamische Anpassungsoptionen sorgen dafür, dass Deine Rente mit der Zeit an die steigenden Lebenshaltungskosten angepasst wird.

Stell Dir Dein "Young & Safe-Paket" zusammen

Dein Paket easy zusammenstellen1: |

|---|

| SparPlan für junge Leute: ab 25 € im Monat |

| Privat-Haftpflicht: z. B. nur 1,69 € im Monat3 |

| Berufsunfähigkeitsversicherung: z. B. nur 9,16 € im Monat5 |

| Hausratversicherung: z. B. nur 1,37 € im Monat4 |

| Unfallversicherung: z. B. nur 2,15 € im Monat6 |

Staatliche Absicherung für Berufseinsteiger bei Berufsunfähigkeit

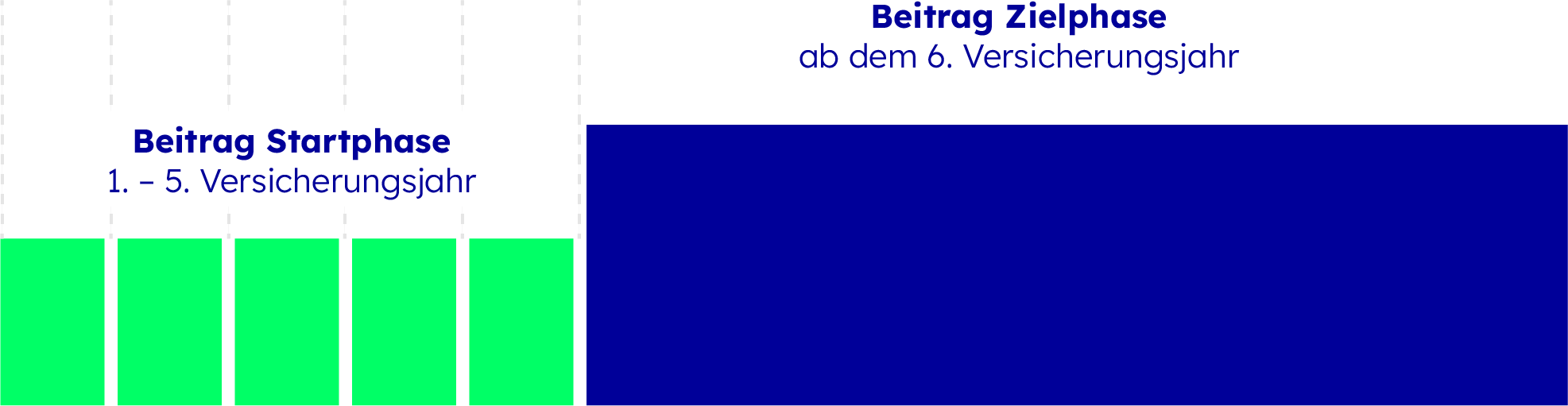

Ob Azubi oder Student: Berufseinsteiger sind im Falle einer Berufsunfähigkeit häufig nicht ausreichend abgesichert. Denn die staatliche Erwerbsminderungsrente greift erst nach einer Mindestversicherungszeit von 5 Jahren in der gesetzlichen Rentenversicherung. Zusätzlich müssen innerhalb der letzten 5 Versicherungsjahre mindestens 3 Jahre lang Pflichtbeiträge gezahlt worden sein. Azubis haben in der Regel noch keine Berufserfahrung und damit häufig noch nicht die entsprechenden Pflichtbeiträge entrichtet. Dadurch ist es für sie schwierig, die staatliche Erwerbsunfähigkeitsrente zu beantragen.

Selbst wenn diese Bedingungen erfüllt sind, reicht die staatliche Erwerbsminderungsrente im Falle der Berufsunfähigkeit während der Ausbildung in den meisten Fällen nicht aus, um das bisherige Einkommensniveau zu halten und Dir einen angemessenen Lebensstandard zu gewährleisten. Sie basiert auf einem Berechnungsschlüssel, der Faktoren wie Einkommen und Beitragsjahre berücksichtigt. So kann die volle Erwerbsminderungsrente oft nur einen Bruchteil des letzten Bruttoeinkommens abdecken. Gerade für Berufseinsteiger kann dies eine beträchtliche Versorgungslücke bedeuten, die durch eine BU minimiert werden kann.

Worauf sollten Azubis beim Abschluss einer BU-Versicherung achten?

Bei der Wahl der richtigen Berufsunfähigkeitsversicherung gibt es einige Aspekte, die Du beachten kannst, um sicherzustellen, dass der Versicherungsschutz optimal auf Deine individuellen Bedürfnisse als Azubi abgestimmt ist. Hier sind einige wichtige Punkte, die Auszubildende beim Abschluss einer BU-Versicherung beachten sollten:

- BU-Rente: Die monatliche BU-Rente sollte so hoch sein, dass Du Deinen Lebensunterhalt auch im Falle einer Berufsunfähigkeit bestreiten kannst. Die Höhe der Berufsunfähigkeitsrente sollte daher so gewählt werden, dass sie bei einer Berufsunfähigkeit ausreichend ist, um die laufenden Kosten zu decken.

- Nachversicherungsgarantie: Diese garantiert, dass Du Deine BU-Versicherung im Laufe der Zeit anpassen kannst, zum Beispiel wenn sich Deine Lebensumstände ändern. So kannst Du etwa nach Deinem Ausbildungsabschluss oder bei Heirat Deine Berufsunfähigkeitsrente erhöhen – und das ganz ohne erneute Gesundheitsprüfung. Beachte, dass die Bedingungen der Nachversicherung von Versicherer zu Versicherer variieren können.

- Inflationsschutz: Dynamische Modelle erhöhen die monatliche Berufsunfähigkeitsrente regelmäßig, um die Kaufkraft gegen Inflation zu schützen. Diese Anpassung sollte im Vertrag berücksichtigt werden.

- Laufzeit und Kündigung: Die Vertragslaufzeit sollte bis zu einem gewünschten Renteneintrittsalter reichen. Beachte die Kündigungsfristen, falls Du den Vertrag später ändern oder kündigen möchtest.

- Verzicht auf abstrakte Verweisung: Ein Verzicht des Versicherers auf abstrakte Verweisung sorgt dafür, dass Du im Fall der Berufsunfähigkeit nicht auf einen anderen, möglicherweise ungeeigneten Beruf verwiesen wirst.

- Weltweiter Versicherungsschutz: Ein globaler Versicherungsschutz ist wichtig, falls der Leistungsfall in einem anderen Land eintritt.

Der Abschluss einer Berufsunfähigkeitsversicherung erfordert die Berücksichtigung vieler Aspekte. Hast Du Fragen? Wir beraten Dich gerne und helfen Dir weiter!

Wir beraten Dich gerne

Deine Sicherheit ist uns wichtig, daher nehmen wir uns für Dich alle Zeit, die Du brauchst. Wir beantworten persönlich Deine Fragen und unterstützen Dich bei der Wahl des richtigen Versicherungsschutzes. Und wenn Du möchtest, können wir mit Dir den Antrag am Bildschirm Schritt für Schritt durchgehen, bis der Antrag fertig ist. Unsere Experten sind Montag bis Freitag von 8 bis 20 Uhr für Dich da.

Wie hoch sind die Kosten einer Berufsunfähigkeitsversicherung für Azubis?

Die Kosten für eine Berufsunfähigkeitsversicherung während der Ausbildung sind von verschiedenen Faktoren abhängig. Generell gilt, dass eine BU für Azubis aufgrund des niedrigen Eintrittsalters oft vergleichsweise günstig ist. Bei CosmosDirekt ist die Absicherung Deiner Arbeitskraft bereits ab 9,16 Euro im Monat möglich.

Folgende Aspekte beeinflussen die Kosten einer BU-Versicherung in der Ausbildung:

- Eintrittsalter: Je jünger Du beim Abschluss der Versicherung bist, desto niedriger sind in der Regel die Prämien.

- Beruf: Der Beruf, den Du während der Ausbildung ausübst, kann einen Einfluss auf die Prämienhöhe haben. Berufe mit höherem Risiko können höhere Beiträge zur Folge haben.

- BU-Rente: Die Höhe der abgesicherten Berufsunfähigkeitsrente beeinflusst die Kosten ebenfalls. Je höher die Rente, desto höher können auch die Beiträge sein.

- Gesundheitszustand: Ein Gesundheitszustand ohne Vorerkrankungen kann zu niedrigeren Beiträgen führen.

- Rauchen/Nikotinkonsum: Bist Du Raucher oder Nikotinkonsument, zahlst Du in der Regel höhere Beiträge.

- Hobbys: Übst Du ein risikoreiches Hobby aus, wie zum Beispiel Fallschirmspringen, können Versicherer einen Risikozuschlag für die Beiträge Deiner BU-Versicherung veranschlagen.

- Gewählter Tarif: Je nach Versicherer können Optionen wie Nachversicherungsgarantie, Dynamik oder Verzicht auf abstrakte Verweisung die Kosten beeinflussen.

Ist eine Gesundheitsprüfung immer notwendig?

Der Abschluss einer Berufsunfähigkeitsversicherung ist ohne Gesundheitsfragen nicht möglich. Der Versicherer benötigt Informationen über Deinen Gesundheitszustand, um das individuelle Risiko einschätzen zu können. Dabei werden Dir Fragen zu aktuellen und vergangenen Krankheiten gestellt. Auch Fragen zu Größe, Gewicht, Beruf und Hobbies sind unter anderem zu beantworten. Das musst Du jedoch nicht als Nachteil sehen. Denn wenn keine Gesundheitsfragen gestellt werden würden, könnten die Versicherer keine individuellen Beiträge berechnen.

Dann würdest Du als Nichtraucher mit ungefährlichen Hobbys zum Beispiel dieselbe Prämie für Deine BU zahlen, wie ein starker Raucher/Nikotinkonsument, der gerne ohne eine Absicherung Felswände hochklettert.

Dabei ist es wichtig, die Fragen wahrheitsgemäß zu beantworten. Nur so kann der Versicherer Dir einen passenden Versicherungsschutz anbieten und Du musst nicht befürchten, bei eintretender Berufsunfähigkeit keine Leistungen zu erhalten.

Du möchtest wissen, wie eine Gesundheitsprüfung abläuft oder wie wir Deine Erkrankungen einschätzen?

Anonyme und vertrauliche Voranfrage*

0681 966 6907Unsere Antragsexperten sind Montag bis Freitag von 8 bis 18 Uhr für Dich da.

Noch mehr Infos zum Thema Gesundheitsfragen findest Du hier.

Was passiert nach der Ausbildung mit der BU?

Nach der Ausbildung fängt für viele Auszubildende der Start in die Arbeitswelt des gelernten Berufs an. Doch wie geht es mit der Berufsunfähigkeitsversicherung weiter, wenn die Ausbildung abgeschlossen ist und sich Dein Leben verändert?

Gleicher Beruf: Wenn Du nach der Ausbildung direkt in das Berufsleben einsteigst, bleibt Deine Berufsunfähigkeitsversicherung bestehen. Das heißt, Du genießt weiterhin den Schutz, den Du während Deiner Ausbildung abgeschlossen hast.

Berufswechsel: Doch was passiert bei einem Berufswechsel? Nach der Ausbildung könntest Du Dich dazu entscheiden, einen ganz anderen Beruf auszuüben oder ein Studium in einem anderen Bereich zu beginnen. Wenn Du Deinen Beruf wechselst, hast Du einen Anspruch auf Überprüfung, ob der Beitrag der BU nach dem Berufswechsel reduziert werden kann. Dies gilt auch, wenn Du Student oder Auszubildender gewesen bist und nun zu arbeiten beginnst. Wechselst Du in einen Beruf oder in eine Ausbildung, die risikoreicher ist, musst Du keinen Mehrbeitrag zahlen.

Fazit: Die BU lohnt sich bereits während der Ausbildung

Der Abschluss einer Berufsunfähigkeitsversicherung in jungen Jahren als Azubi hat zahlreiche Vorteile, darunter meist niedrigere Beiträge und einen umfassenden Versicherungsschutz bereits zum Einstieg ins Berufsleben. Eine BU für Azubis bietet nicht nur finanzielle Sicherheit, sondern auch die Gewissheit, dass die berufliche Zukunft geschützt ist, selbst wenn unvorhergesehene Ereignisse eintreten.

Mit der BU von CosmosDirekt erhältst Du ab dem ersten Tag einen umfassenden Schutz. Dabei kannst Du unsere Leistungs-Optionen nutzen und Dir Deine Absicherung individuell zusammenstellen oder ergänzen. Unser Berufsunfähigkeitsschutz für junge Leute ist speziell auf Deine Bedürfnisse als Auszubildender zugeschnitten.