Erbschaftssteuer bei der Risikolebensversicherung: Alles Wichtige in Kürze

Ist die Risikolebensversicherung erbschaftssteuerpflichtig?

Kommt es durch einen Todesfall zur Auszahlung der Risikolebensversicherung, kann eine Erbschaftssteuer fällig werden. Bleibt die gesamte Erbmasse unter einem bestimmten Höchstbetrag, müssen auf die Versicherungssumme keine Steuern gezahlt werden.

Von der Einkommensteuer bleibt die Auszahlung der Risikolebensversicherung unberührt. Dafür kannst Du als Versicherungsnehmer die Beiträge zur Risikolebensversicherung als „sonstige Vorsorgeaufwendungen“ von der Steuer absetzen.

Ob die Risikolebensversicherung erbschaftssteuerpflichtig ist oder nicht, hängt also von verschiedenen Faktoren ab:

- Verwandtschaftsverhältnis zwischen der verstorbenen, versicherten Person und den Bezugsberechtigten

- Höhe der gesamten Erbmasse inklusive Versicherungssumme

Bei der Erbschaftssteuer gibt es Freibeträge, die je nach Verwandtschaftsgrad variieren. Das bedeutet, dass für die Kinder beispielsweise eine höhere Erbmasse steuerfrei ist als für die Enkel der versicherten Person. Daran kannst Du Dich orientieren, wenn Du eine Risikolebensversicherung abschließen möchtest. Allerdings ist wichtig zu beachten, dass nicht nur die Versicherungssumme der Lebensversicherung als Erbmasse zählt, sondern alles, was Du vererbst.

Erben Deine beiden Kinder in Deinem Todesfall Dein Haus, zählt der Wert der Immobilie zur Erbmasse. Angenommen, es ist 400.000 Euro wert, beträgt die Höhe der Erbmasse jedes Deiner Kinder bereits 200.000 Euro – auch wenn keine physische Auszahlung von Geld stattfindet. Erhalten Deine Kinder aus der Risikolebensversicherung jeweils 400.000 Euro, wäre der Freibetrag für Kinder in der Erbschaftssteuer von 400.000 Euro bereits überschritten. Dementsprechend würde die Steuer auf den Betrag fällig werden, der über dem Freibetrag liegt – in diesem Fall 200.000 Euro.

Erbschaftssteuer auf Risikolebensversicherung: Freibeträge

Verwandtschaftsgrad | Freibetrag |

Ehepartner und eingetragene Lebenspartner | 500.000 € |

Kinder, Stief- und Adoptivkinder | 400.000 € |

Enkelkinder | 200.000 € |

Eltern und Großeltern | 100.000 € |

Geschwister, Kinder der Geschwister, Stiefeltern, Schwiegerkinder, Schwiegereltern, geschiedene Ehepartner, Lebenspartner einer aufgehobenen Lebenspartnerschaft, Geschäftspartner, alle übrigen Erben | 20.000 € |

Beispiel: Angenommen, die Versicherungssumme Deiner Risikolebensversicherung beträgt 500.000 Euro. Ist der Begünstigte Dein Ehepartner, bleibt die Auszahlung aufgrund des Freibetrags steuerfrei. Erhalten aber Deine Kinder die Leistung, wird Erbschaftssteuer fällig. Denn der Freibetrag von 400.000 Euro wird überschritten. Für diesen Betrag von 100.000 Euro müssen dann noch Steuern gezahlt werden.

Quelle: Paragrafen 15, 16 ErbStG (Stand 2024)Wie hoch ist die Erbschaftssteuer bei einer Risikolebensversicherung?

Die Höhe des Steuersatzes der Erbschaftssteuer hängt von der Erbmasse und der Steuerklasse des Bezugsberechtigten ab. Dabei spielt es keine Rolle, ob das Erbe die Versicherungssumme einer Risikolebensversicherung enthält oder nicht. Es wird keine Erbschaftssteuer auf die Risikolebensversicherung fällig, solange der Freibetrag für ein Erbe unterschritten wird.

Höhe der Erbschaftssteuer:

Erbe (in €) | Steuerklasse I | Steuerklasse II | Steuerklasse III |

75.000 | 7 % | 15 % | 30 % |

300.000 | 11 % | 20 % | 30 % |

600.000 | 15 % | 25 % | 30 % |

6 Mio. | 19 % | 30 % | 30 % |

13 Mio. | 23 % | 35 % | 50 % |

26 Mio. | 27 % | 40 % | 50 % |

über 26 Mio. | 30 % | 43 % | 50 % |

Kann ich die Erbschaftssteuer bei der Risikoversicherung vermeiden?

Es gibt bei der Risikolebensversicherung eine Möglichkeit, die Erbschaftssteuer zu umgehen – und zwar mit der Risikolebensversicherung über Kreuz.

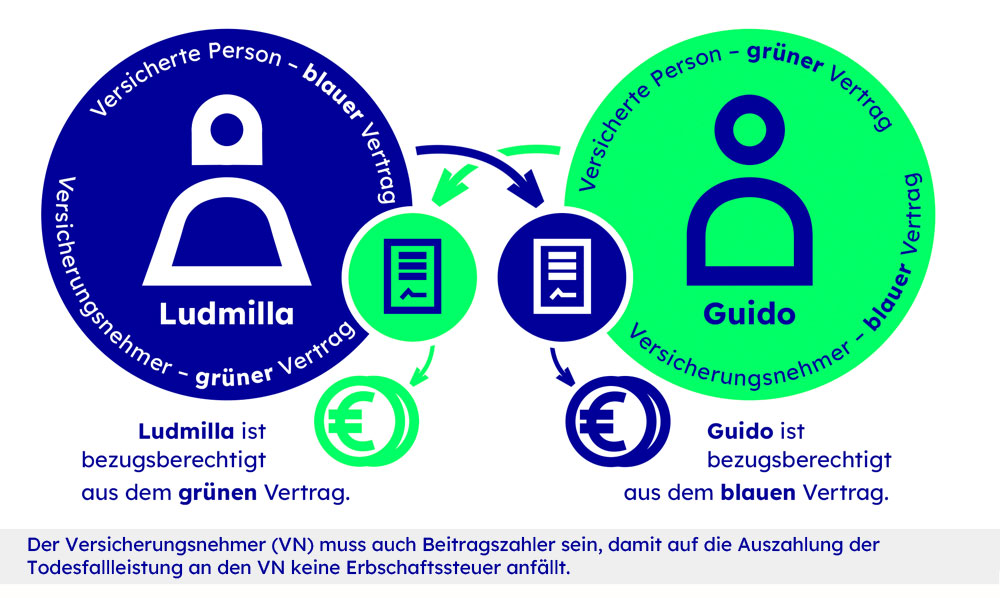

Dabei schließen Du und Dein Partner zwei Verträge ab, bei denen ihr euch gegenseitig als versicherte Person einsetzt. Der Versicherungsnehmer (VN) muss auch Beitragszahler sein, damit auf die Auszahlung der Todesfallleistung an den VN keine Erbschaftssteuer anfällt. So seid ihr beide gut abgesichert und im Leistungsfall kann die Versicherungssumme einkommensteuerfrei und im Rahmen der Freibeträge auch erbschaftssteuerfrei ausgezahlt werden.

Diese Variante der Partnerabsicherung bietet sich aufgrund der steuerlichen Vorteile vor allem an, wenn ihr nicht verheiratet seid oder über ein höheres Vermögen verfügt.

Artikel teilen

-

1

Tarif CR B1, Nichtraucher/in seit mindestens 10 Jahren, keine risikorelevanten Hobbys, keine Gesundheitsrisiken, 100.000 Euro Versicherungssumme, Versicherungsdauer 10 Jahre, Eintrittsalter 27 Jahre, Beruf EDV-Ingenieur/in, monatliche Beiträge nach Verrechnung der Gewinnanteile. Diese sind für das laufende Geschäftsjahr garantiert und können sich in den Folgejahren ändern.

Zurück zum Text -

2

Unsere Restschuldversicherung bietet Dir Schutz im Todesfall. Es handelt sich um eine Risikolebensversicherung mit fallender Versicherungssumme. Leistungen, wie bei Arbeitslosigkeit oder Arbeitsunfähigkeit, sind nicht enthalten.

Zurück zum Text -

4

Positionierung „Größter Risikolebensversicherer Deutschlands“: Gesamtverband der Deutschen Versicherungswirtschaft (GDV), Jahresabschluss-Statistik Sparte Leben, Stand Juli 2024, Rang 1 - Position Bestand Risikoversicherung nach laufendem Beitrag Geschäftsjahr 2023

Zurück zum Text